Cómo contabilizar una factura intracomunitaria sin estar en el ROI

Para contabilizar una factura intracomunitaria sin estar en el Registro de Operadores Intracomunitarios (ROI), ten en cuenta que llevará el IVA del país del proveedor y que ese IVA no es deducible en España. Tienes dos opciones: 1) Sumar el IVA al costo total de la factura, tratándolo como mayor importe del gasto o la inversión; 2) Solicitar la devolución del IVA a través del modelo 360, siempre y cuando se cumplan ciertos requisitos como ser empresario o profesional y no estar bajo regímenes especiales de IVA. Este proceso se hace telemáticamente, con límites mínimos de importe para la devolución. Payhawk puede facilitar la gestión de estas facturas digitalizándolas y organizándolas eficientemente.

Al enviar este formulario, aceptas recibir correos electrónicos sobre nuestros productos y servicios según nuestra Política de Privacidad. Puedes darte de baja en cualquier momento.

Pues bien, este artículo está estructurado tanto para no hacer perder el tiempo a los del primer grupo como para dar el contexto necesario a los del segundo, así que seguro que te va a ser de utilidad.

Cómo contabilizar una factura intracomunitaria sin estar en el ROI

Las operaciones intracomunitarias se caracterizan por estar exentas de IVA. Es importante tener claro que no cualquier transacción comercial entre varios países de la Unión Europea se considera operación intracomunitaria y, por tanto, no devenga IVA, sino que esta regla aplica solo aquellas que cumplen los requisitos que exige la ley.

Uno de estos requisitos (un poco más abajo los tienes todos) es formar parte del Registro de Operadores Intracomunitario, así que si no estás dado de alta en el ROI estaremos ante una operación sujeta y no exenta de IVA.

Por este motivo tu proveedor ha debido cobrarte el IVA vigente en su país y, si no lo ha hecho, deberías pedirle que rectificara la factura y lo incluyera. (En caso contrario, constaría la coletilla que deben incluir las facturas intracomunitarias.

Cómo se contabiliza una factura intracomunitaria con IVA

Aunque es la forma común de expresarse en estas situaciones, técnicamente no podemos hablar de factura intracomunitaria porque al no estar dado de alta en el ROI el documento que has recibido (si es correcto) llevará el IVA del país del proveedor.

Pero ese IVA no es deducible en España, por lo que ni puedes contabilizarlo como IVA soportado ni incluirlo en la declaración trimestral para recuperarlo.

Puedes tratarlo de dos formas diferentes:

Opción 1: Contabilizarlo como mayor importe del gasto o de la inversión que representa el documento.

Por ejemplo: recibes la factura de una empresa portuguesa por un servicio de consultoría que asciende a 10.000 euros más 2.300 de IVA.

Esos 2.300 euros se sumarán a la base imponible y el gasto total de servicios profesionales será de 12.300 euros.

Opción 2: Puedes solicitar la devolución del IVA mediante la presentación del modelo 360 como explicamos a continuación.

En este caso, el IVA no formará parte del gasto sino que deberás contabilizarlo en una cuenta transitoria que refleje ese crédito hasta que efectivamente lo cobres. (Por ejemplo, podrías crear la cuenta 470010 H.P. deudora por IVA modelo 360 u otra similar).

Si la conciliación, la inserción de datos y la ejecución de pagos es manual, esto te interesa

Cómo funciona el modelo 360

El modelo 360 es el que tienes que presentar si quieres recuperar el IVA pagado en otro país de la comunidad europea. No se trata de una obligación sino de un derecho que puedes ejercitar o no.

Con él se aportan los datos de la operación por la que has pagado IVA y se adjunta la factura (o facturas) en la que consta. La Agencia Tributaria, una vez comprobado que se cumplen todos los requisitos, lo remitirá a la Administración del país que corresponda y es ella la que realizará la devolución en la cuenta designada.

Podrás recuperar el impuesto a través de esta declaración siempre que:

- Seas empresario o profesional y actúes como tal.

- Realices operaciones que dan derecho a la deducción del Impuesto sobre el Valor Añadido.

- No desempeñes exclusivamente actividades a las que les sea de aplicación el régimen especial de agricultura, ganadería y pesca o el de recargo de equivalencia.

- Estés dado de alta en el servicio de notificaciones telemáticas y cuentes con certificado digital o DNI electrónico.

Su presentación es online y deberás enviar una declaración independiente por cada país al que se solicite la devolución. Podrás hacerlo de forma trimestral o anual pero teniendo en cuenta que:

- La presentación trimestral debe incluir un importe de IVA que no podrá ser inferior a 400 euros.

- En la presentación anual el importe no podrá ser inferior a 50 euros.

Y en cuanto al plazo de presentación, este se inicia al día siguiente de finalizar el trimestre o el año al que hace referencia y termina el día 30 de septiembre del ejercicio posterior a aquel en que se soportaron las cuotas.

Qué requisitos se han de cumplir para que se considere que existe una adquisición intracomunitaria

Por si has aterrizado por aquí sin tener del todo claro de lo que estamos hablando te puede venir bien lo siguiente:

Para que una transacción comercial entre varios países se considere operación intracomunitaria es necesario que se cumplan los siguientes requisitos:

- Que las dos partes que intervienen sean empresarios o profesionales y actúen como tales.

- Que ambos ostenten un NIF-IVA otorgado por el país desde el que operan.

- Que estén dados de alta en el ROI

- Que se declare la operación correctamente en el modelo 349 que corresponda.

El incumplimiento de cualquiera de estos requisitos implica que la operación de que se trate no sea intracomunitaria como tal y, por lo tanto, no esté exenta de IVA. Así:

Si el empresario español es el que emite la factura deberá repercutir el IVA vigente en nuestro país.

Si el empresario español es el que recibe la factura deberá pagar el IVA del país del proveedor, y podrá contabilizarlo como mayor importe del gasto o bien pedir su devolución mediante la presentación del modelo 360.

¿Pagar tus facturas te sale caro?

En resumen…

- Para que una compra a otro país de la unión europea sea considerada una adquisición intracomunitaria y, por tanto, esté exenta de IVA es necesario cumplir una serie de requisitos y uno de ellos es que ambos intervinientes estén dados de alta en el Registro de Operadores Intracomunitarios.

- La factura que recibas de un país comunitario cuando no estás dado de alta en el ROI deberá incluir el IVA que se aplique en el país del proveedor.

Y para tratar ese IVA (que en ningún caso es deducible) tienes dos opciones:

- Contabilizarlo como mayor importe del gasto o la inversión realizada.

- O bien solicitar su devolución mediante la presentación del modelo 360.

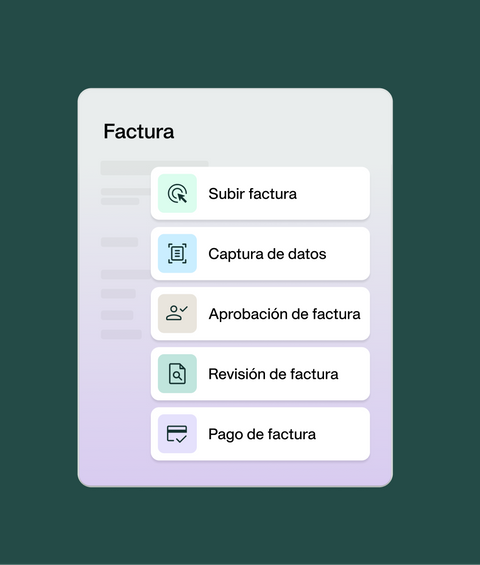

Independientemente del camino que elijas, ten presente que con Payhawk solo tendrás que hacer una foto a la factura y a partir de ahí con un par de clics podrás pagarla, enviarla a tu ERP o programa concreto para su contabilización, incluirla en los informes que estimes oportunos, olvidarte del archivo físico… Hazte una idea de la cantidad de tiempo y recursos que puedes ahorrar.

Solicita una visita guiada por la plataforma Payhawk

Raquel ha sido parte importante de Payhawk desde el principio, pasando por varios roles clave: empezó en ventas, creó el equipo de Success desde cero y luego pasó al marketing de contenido y producto. Ahora, está en su mejor momento como Senior Product Marketing Manager e Impact Director. Además, Raquel también lidera los esfuerzos de ESG de la empresa. Fuera del trabajo, a Raquel le encanta estar al aire libre y disfruta nadando, haciendo senderismo y cocinando para sus dos hijos.

Artículos relacionados

Control presupuestario 2026: Revisa y mejora tu estrategia financiera