Cómo elegir la mejor tarjeta virtual para tu negocio

Las tarjetas virtuales están superando a las tarjetas físicas tradicionales como instrumento para la gestión de gastos de empresa, por sus ventajas de conveniencia y control. Especialmente ahora, con la emergencia por el COVID-19, se están convirtiendo en la mejor alternativa para tiempos de teletrabajo y equipos distribuidos.

Al enviar este formulario, aceptas recibir correos electrónicos sobre nuestros productos y servicios según nuestra Política de Privacidad. Puedes darte de baja en cualquier momento.

Las tarjetas de virtuales, esas que nacieron para facilitarnos las compras a través de Internet, no son nuevas en el mercado. Sin embargo, en los últimos dos años han evolucionado significativamente, convirtiéndose en una de las más interesantes alternativas para las empresas y negocios, por sus amplios beneficios para la gestión y control de gastos.

Las nuevas compañías de tecnología financiera o fintech permiten actualmente emitir tarjetas virtuales instantáneamente en un solo clic. Además, han introducido diferentes tipos de tarjetas para una amplia variedad de usos en el ámbito empresarial, otorgando mayor versatilidad y control.

Al mismo tiempo, las grandes empresas tecnológicas han sacado al mercado sus propias billeteras digitales, como Apple Pay, Samsung Pay, Google Pay. Todo ello ha impulsado la maduración de la industria, trayendo consigo una serie de nuevos términos relacionados: tarjetas de un solo uso, tarjetas prepago, tarjetas tokenizadas, billetera digital, entre otros.

¿Qué son las tarjetas virtuales? ¿En qué se diferencian de las físicas? ¿Se pueden usar con Apple Pay? Éstas son algunas de las preguntas que solemos recibir en Payhawk. Para profundizar en el tema invitamos a Clive Cornelius, Gerente de Travel Segment Visa Europe, a nuestro webinar Virtual Cards Explained.

En este artículo compartimos algunos de los aspectos clave del diálogo y respondemos las preguntas más frecuentes sobre tarjetas virtuales.

¿Qué es una tarjeta virtual?

Las tarjetas virtuales son tarjetas que nos permiten pagar o hacer compras a través de Internet sin necesidad de poseer dinero en efectivo, ni una tarjeta física. Sin tener un soporte físico en plástico, las tarjetas virtuales funcionan de la misma manera y con igual validez que una tarjeta de tradicional, ofreciendo ventajas adicionales en cuanto a seguridad y control.

Al igual que las tarjetas clásicas, las tarjetas virtuales disponen de un número de tarjeta, un nombre de titular, una fecha de vencimiento y un código de seguridad, por lo que pueden usarse en cualquier lugar donde acepten pago con tarjeta. Generalmente están vinculadas a una cuenta bancaria de empresa con su propio IBAN, y pueden cargarse con una simple transferencia bancaria.

Las tarjetas virtuales son emitidas por neobancos o compañías fintech que, especializadas en la gestión de dinero electrónico, permiten solicitarlas con un solo clic, ofreciendo también diversas opciones de personalización y servicios adicionales de control y gestión.

Controla el 100% del gasto corporativo

¿Cuáles son beneficios de las tarjetas virtuales?

Control y seguridad instantáneos

Las tarjetas virtuales son el mecanismo más práctico y seguro para emitir y gestionar tarjetas de empresa a tus empleados. Según lo solicites, cada uno de los miembros del equipo podrá disponer de una tarjeta virtual al instante, con la opción de cancelarla con un solo clic o bloquearla inmediatamente en caso de pérdida o robo.

Contabilidad simplificada y automatizada

Perseguir facturas y recibos para conciliar un extracto de una tarjeta con más de 100 transacciones puede ser una misión imposible, incluso para los contables más avezados. Con las tarjetas virtuales como las que ofrecemos en Payhawk, cada transacción se corresponde con su gasto de forma automática y en tiempo real, a través de una aplicación móvil que se integra a tu sistema contable.

Seguimiento de presupuestos

Los neobancos e instituciones fintech que emiten las tarjetas virtuales también permiten administrar los límites de gasto en tiempo real. Así, es posible gestionar más cómoda y eficazmente el presupuesto de tu negocio, pudiendo dividirlo y asignar al instante fondos específicos a diferentes tarjetas virtuales, sin tener que lidiar con múltiples cuentas de pago.

Control de gastos en tiempo real

Con las tarjetas de crédito tradicionales usualmente es necesario esperar de 3 a 4 días para que una transacción aparezca reflejada en el extracto de la tarjeta. Con las tarjetas virtuales, en cambio, todas las transacciones están disponibles al instante. De esta manera, es posible realizar un control de gastos en tiempo real, sin tener que esperar días o semanas para verificar los extractos de cada tarjeta.

No más uso compartido de tarjetas

Una práctica común -aunque nada recomendable- entre las empresas es tener 1 ó 2 tarjetas corporativas para el uso compartido entre diferentes empleados y departamentos, lo que multiplica el riesgo de posibles malos usos y fraudes. Con las tarjetas virtuales ya no es necesario compartir tarjetas para diferentes tipos de compras. Se pueden emitir tantas tarjetas virtuales como sean necesarias y a nombre de cada empleado, con un control centralizado.

¿Las tarjetas virtuales funcionan como Apple Pay o Google Pay?

Aunque las tarjetas virtuales se utilizan principalmente para transacciones en línea, su popularidad y conveniencia han llevado a que también se quieran utilizar en establecimientos comerciales físicos; es decir, en los terminales de punto de venta (TPV) tradicionales para compras con tarjeta.

Las tarjetas virtuales no cuentan con soporte físico de plástico, como ya hemos comentado. De allí que, para realizar pagos en establecimientos comerciales, se requiere asociarlas a una billetera digital, como Apple Pay, Google Pay y Samsung Pay, las cuales admiten pagos con la tecnología NFC.

En ese sentido, aunque las tarjetas virtuales son diferentes a las billeteras digitales, pueden funcionar juntas dependiendo del tipo de tarjeta y la entidad que la soporta. Se recomienda consultar previamente con el emisor la opción de vincular la tarjeta virtual a plataformas de pago como Apple Pay, Google Pay, Garmin Pay y similares.

¿Cómo puedo comparar y escoger la tarjeta virtual para mi negocio?

Existen distintos tipos de tarjetas virtuales y las compañías de fintech que las emiten suelen ofrecer diferentes servicios asociados. Para escoger la que mejor se ajuste a tu negocio, deberás evaluar al menos los siguientes aspectos:

Tasas de cambio

Las tarjetas virtuales se utilizan principalmente para pagos en línea, por lo que la necesidad de pagar en diferentes monedas o tipos de divisa es constante. Tradicionalmente los bancos han cobrado comisiones por cambio de moneda, que no siempre se presentan de manera transparente y muchas veces se subestiman. Sin embargo, ahora los neobancos e instituciones de fintech comoPayhawk ofrecemos tasas de cambio sustancialmente más bajas, hasta seis veces mejores que las de los bancos tradicionales.

Tipos de tarjetas

Existen diferentes tipos de tarjeta de virtuales. Las primeras en aparecer fueron las tarjetas virtuales de pago único que, tal y como su nombre lo indica, se utilizan para una compra específica y única. Estas tarjetas son las menos flexibles para su uso comercial, ya que se cargan una vez y se eliminan una vez consumido el dinero, lo que dificulta solicitar eventuales reembolsos o devoluciones.

Algunos bancos e instituciones de fintech ofrecen también las tarjetas virtuales vinculadas a una tarjeta tradicional existente. Así está, por ejemplo, la que introdujo recientemente Starling Bank ante la crisis por el Covid-19, que permite clonar una tarjeta de crédito activa para su uso por parte de familiares. Su desventaja es que, al estar vinculada a un único saldo, éste puede agotarse, sin poder asignar un presupuesto para cada tarjeta virtual asociada.

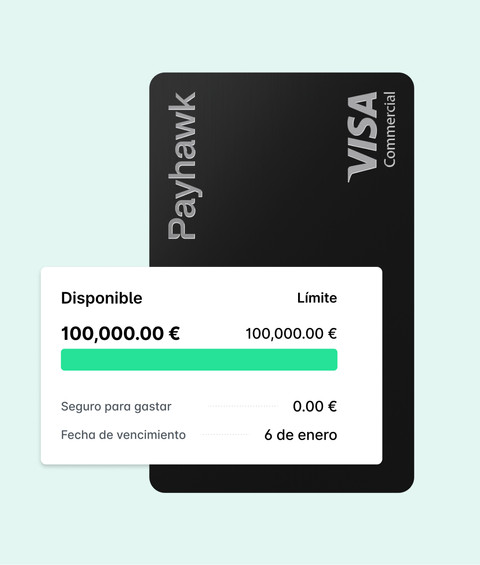

En Payhawk consideramos que la opción más versátil y flexible es la **tarjeta virtual con saldo específico, **como la tarjeta Visa Comercial que ofrecemos a nuestros clientes. Estas tarjetas virtuales cuentan con su propio saldo, permitiendo asignar presupuestos específicos a diferentes tarjetas para cada tipo de compra o departamento, simplificando y automatizando la gestión de gastos.

Tarifas

Al contratar cualquier producto financiero es fundamental conocer previamente cuáles serán los gastos derivados. En el caso de las tarjetas virtuales estos gastos vendrán dados por el coste de contratación, el mantenimiento y las comisiones por operación, que variarán según el emisor. Existen instituciones financieras que ofrecen tarjetas virtuales con tarifas de servicio mensual, lo que puede aumentar significativamente los costes, si se emiten muchas tarjetas para cada uno de los presupuestos.

¿Cómo obtener una tarjeta virtual al instante?

En España existen algunos bancos tradicionales que vienen ofreciendo tarjetas virtuales para compras por Internet. No obstante, para el sector corporativo las tarjetas virtuales están siendo mayormente desarrolladas por empresas fintech. Estas compañías no sólo dan acceso a tarjetas, sino que también incluyen un software como solución integral para la gestión de gastos.

El proceso para obtener una tarjeta virtual es bastante sencillo. Generalmente implica abrir una cuenta y enviar la información de la empresa. Dado que los fondos empresariales están sujetos a la ley de prevención de blanqueo de capitales, la aprobación final de la solicitud puede demorar hasta dos días, según la complejidad del negocio y la información proporcionada.

Si deseas ampliar alguno de los términos más técnicos de este artículo, puedes consultar nuestro glosario Fintech.

Hristo es la brújula que guía el viaje de Payhawk. Con una sólida formación en ingeniería y gestión de productos, es un fiel defensor de nuestros productos y clientes. Sin lugar a dudas, aporta una misión innovadora a la empresa y siempre tiene el foco puesto en los clientes. Fuera de la oficina, lo encontrarás disfrutando de viajes en camper y veleros, conquistando pendientes con su tabla de snowboard o simplemente disfrutando de preciosos momentos con su familia.

Artículos relacionados

Guía completa: Uso de tarjeta de crédito para empresas