Factura intracomunitaria recibida fuera de plazo

No es tan raro encontrarte con una factura intracomunitaria recibida fuera de plazo, esto es, que llegue a tu poder una vez presentadas las declaraciones en las que habría que haberla incluido. Desde luego no es lo ideal, porque conlleva ciertas “complicaciones”, pero en el día a día de la empresa a veces pasan este tipo de cosas…

Al enviar este formulario, aceptas recibir correos electrónicos sobre nuestros productos y servicios según nuestra Política de Privacidad. Puedes darte de baja en cualquier momento.

En este artículo te explicamos cómo resolver la situación en todos los aspectos que se ven afectados e incluimos un ejemplo que seguro te será de utilidad.

Planteamiento

Las adquisiciones intracomunitarias de bienes o servicios están exentas de IVA. Sin embargo, aunque en la factura no aparezca cantidad alguna por este concepto sí que hay que declarar su importe en el modelo 303 de IVA.

Además, todas las adquisiciones y entregas intracomunitarias hay que incluirlas en el modelo 349 (Declaración informativa de operaciones intracomunitarias).

Pues bien, la situación que planteamos aquí es la siguiente: has recibido una factura intracomunitaria una vez terminado el plazo de presentación de estas liquidaciones y no la has incluido en ellas.

Tratamiento de la factura intracomunitaria recibida fuera de plazo

En el modelo 303

Como imagino que ya sabes, en el modelo 303 hay que incluir el IVA que correspondería a esa factura en España tanto en la parte del IVA repercutido (casilla número 11) como en la del IVA soportado (casilla número 37 o 39).

Con esto se consigue (en los casos de deducción al 100%) un efecto neutro en la declaración, por lo que la inclusión del impuesto no afecta su resultado.

Pero sucede que el tratamiento en un caso y en otro es diferente:

- El IVA repercutido es obligatorio incluirlo en la declaración que corresponda según la fecha de devengo. Y la fecha de devengo, en este caso, es la de la fecha de la factura.

- El IVA soportado se puede deducir en un plazo de 4 años, de forma que si no se incluye en la declaración que corresponde a la fecha de la factura se podrá hacer en cualquiera dentro de esos 4 años.

Como consecuencia de esto, una vez recibida la factura habrá que:

- Presentar una declaración complementaria a aquella en la que debía figurar la factura recibida incluyendo solo la parte del IVA repercutido.

- Y en cuanto al IVA soportado, no se podrá incluir en esa declaración complementaria si no que se declarará en otra posterior dentro del plazo de los 4 años.

El problema que se ocasiona con este proceder es que es posible que la declaración complementaria te salga a pagar porque estás aumentando el IVA repercutido y no le estás restando el soportado.

Y este es verdad que te lo deducirás después, pero previamente has tenido que pagar la complementaria.

Se trata de un inconveniente importante, no cabe duda, pero es la forma de actuar según la normativa y Hacienda… Hacer otra cosa (por ejemplo, incluir ambos datos en la siguiente declaración) contraviene lo dispuesto en la ley y puede dar lugar a la imposición de sanción si Hacienda lo detecta.

Por cierto, quizás también te interese:

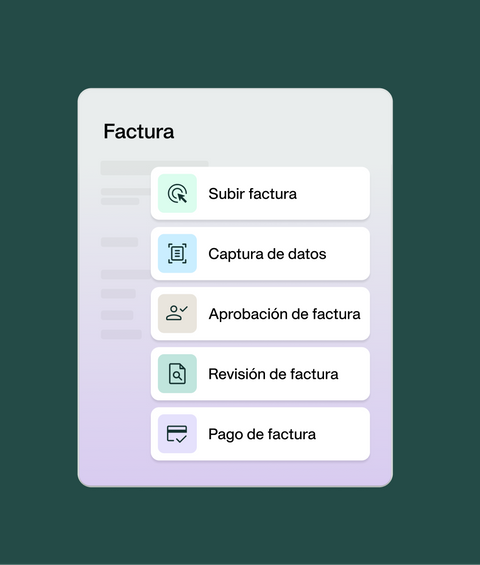

Gestión avanzada de cuentas a pagar

En el modelo 349

Si ya has presentado el modelo 349 del trimestre (ya sabes, la declaración recapitulativa de operaciones intracomunitarias) y te llega una factura de un país de la Unión Europea de ese período tienes que presentar una declaración complementaria e incluirla.

Si decides incorporarla en el siguiente modelo pasa lo que hemos comentado antes: actuarías en contra de lo dispuesto en la normativa, por lo que si Hacienda lo detecta podrá imponerte una sanción.

El problema de las declaraciones complementarias

El problema de las declaraciones complementarias es que al presentarse fuera de plazo constituyen una infracción tributaria que conlleva:

La imposición de una sanción cuando no se ha producido un perjuicio económico a la Administración (sería el caso del modelo 349 o del 303 cuando no sale a pagar).

O la liquidación de un recargo único (que varía en función del tiempo transcurrido y excluye la liquidación de sanción e intereses) cuando el resultado de la complementaria es una cantidad a pagar y se ha producido sin requerimiento previo de la administración.

Y entonces puedes pensar: si de todas formas me van a sancionar me interesa no corregir el error y ya incluir la factura en las declaraciones siguientes, porque así solo pagaré sanción si es que Hacienda me obliga a hacerlo.

Este planteamiento es muy habitual pero debes tener en cuenta lo siguiente:

Si corriges los errores detectados antes de que Hacienda te requiera para ello las sanciones se reducen a la mitad.

Los recargos únicos por presentación de declaración extemporánea que corresponden cuando las complementarias salen a pagar solo se aplican cuando se presentan sin requerimiento previo. En caso de hacerlo porque la Administración así lo solicita la consecuencia es la imposición de sanción, más recargo, más intereses.

Como ves, si por propia iniciativa presentas las declaraciones complementarias que correspondan para incluir la factura intracomunitaria que hayas recibido fuera de plazo las sanciones a asumir son menores a las que tendrías que hacer frente si es Hacienda la que te obliga a hacerlo.

En el Libro registro de facturas recibidas

La factura intracomunitaria deberás incluirla en el Libro registro de facturas recibidas en el mismo período en el que la incluyas en el modelo 303, porque el contenido del libro registro debe coincidir exactamente con el que aparece en la declaración de IVA. (Estas facturas no se incluyen en el Libro registro de facturas xpedidas).

Así que si, por ejemplo, en abril recibes una factura de febrero y haces una declaración complementaria del modelo 303 correspondiente al primer trimestre, la factura deberás anotarla en el libro registro del primer trimestre también.

¿Y si recibo la factura con los modelos presentados pero aún dentro de plazo?

Puede darse el caso, también, de que recibas la factura cuando ya has presentado las declaraciones pero aún no haya terminado el plazo legal para hacerlo. Por ejemplo, el documento con fecha del primer trimestre te llega el 15 de abril cuando tú ya has presentado los modelos.

En este caso deberías remitir un escrito a la AEAT solicitando la rectificación de las declaraciones presentadas por estar dentro de plazo. No resultaría cantidad a pagar, porque se incluiría el mismo importe como IVA devengado y como IVA soportado, y no tendrías que pagar sanción ni recargo alguno.

Ejemplo

El 5 de noviembre recibes una factura de compra a un proveedor italiano por importe de 10.000 euros con fecha 16 de septiembre. A ese tipo de productos en España se les aplica el 21% de IVA.

Como habría que haberla declarado en el trimestre anterior tendrás que:

- Presentar una complementaria del modelo 303 del tercer trimestre incluyendo 2.100 euros como IVA repercutido en la casilla número 11 e ingresar el resultado de la liquidación si es que sale a pagar.

- Incluir los 2.100 euros de IVA soportado en la casilla número 37 de la declaración correspondiente al cuarto trimestre o en alguna posterior siempre que esté dentro de los cuatro años siguientes a la fecha de la factura.

- Presentar una declaración complementaria del modelo 349 del tercer trimestre incluyendo los datos de esta operación.

Si la hubieras recibido antes del 20 de octubre pero con las declaraciones ya presentadas:

- Podrías incluir en la complementaria de IVA tanto el importe repercutido como el soportado, porque la estarías presentando dentro de plazo.

- Podrías rectificar el modelo 349 incluyéndola, también dentro de plazo.

- Por ninguna de estas rectificaciones se te impondría sanción alguna.

En resumen…

En definitiva, cuando recibas una factura intracomunitaria después de haber presentado las declaraciones en las que habría que haberla incluido tienes que tener en cuenta lo siguiente:

- Con respecto al IVA (modelo 303), tendrás que presentar una declaración complementaria incluyendo el importe del IVA repercutido mientras que el del IVA soportado podrás deducirlo en cualquier declaración que presentes en los 4 años siguientes a la fecha de la factura.

- El error que adolece la declaración informativa sobre operaciones intracomunitarias** (modelo 349) tendrás que corregirlo con otra declaración complementaria también**.

- La presentación de una declaración complementaria que no cause perjuicio económico a la Administración da lugar a la imposición de sanción, que será de la mitad si la presentas antes de que Hacienda te la requiera.

- El recargo por presentación de declaración extemporánea que excluye el pago de sanciones e intereses sólo es de aplicación cuando el modelo sale a pagar y se presenta sin requerimiento previo de la Administración.

- Para incluir la factura recibida en las declaraciones presentadas pero cuando aún se está dentro de plazo basta con presentar un escrito a Hacienda socilitando la rectificación que corresponda.

Conclusión: lo mejor es llevar un control de las facturas intracomunitarias que te faltan por recibir y reclamarlas antes de presentar la declaración correspondiente. Así te evitarás verte en este tipo de situaciones que te traerán complicaciones que no quiere nadie…

Sea como sea tengo una buena noticia para ti: independientemente de cuando recibas la factura, échale una foto y verás que con varios clics podrás pagarla, enviarla a contabilidad, incluirla en informes… Para eso solo necesitas tener la aplicación de Payhawk que puedes probar ahora mismo aquí.

Después de años asesorando a empresas, Eva descubrió su pasión por el SEO y la fusionó con su amor por la escritura. Es una de las mejores redactora SEO especializada en finanzas corporativas.

Artículos relacionados

Control presupuestario 2026: Revisa y mejora tu estrategia financiera