Cómo contabilizar el pago a cuenta del Impuesto de Sociedades

- Este artículo se ha actualizado para incluir los datos más recientes.

En este artículo explicamos cómo contabilizar el pago a cuenta del Impuesto de Sociedades y damos respuesta a las dudas que con más frecuencia se suelen plantear sobre este tema. Pero antes nos pondremos en situación muy brevemente.

Al enviar este formulario, aceptas recibir correos electrónicos sobre nuestros productos y servicios según nuestra Política de Privacidad. Puedes darte de baja en cualquier momento.

[Nota: En lo referente al Impuesto de Sociedades la expresión más correcta desde el punto de vista técnico es pago fraccionado, pero aunque pago a cuenta es un término más genérico y menos apropiado es el que se utiliza en la inmensa mayoría de los casos. Por eso, en este contexto vamos a utilizar ambas expresiones como sinónimas aunque en puridad no lo sean].

Cómo funciona el pago fraccionado del Impuesto de Sociedades (modelo 202)

El Impuesto de Sociedades se liquida, por lo general (hay casos especiales en que varía), en el mes de julio del año siguiente al ejercicio que corresponde. Pero los sujetos pasivos de este tributo están obligados a realizar tres pagos a cuenta del mismo en los meses de abril, octubre y diciembre.

Estos pagos fraccionados se restarán de la cuota resultante de la liquidación del impuesto en su momento.

Por ejemplo:

La sociedad liquida en julio de 2025 el Impuesto de Sociedades correspondiente al ejercicio 2024 de la que resulta una cuota íntegra de 80.000 euros.

Durante 2024 ingresó los siguiente pagos fraccionados:

Abril: 5.000 euros

Octubre: 10.000 euros

Diciembre: 15.000 euros

Pues bien, la cuota a pagar por el IS en julio de 2025 ascenderá a 50.000 euros, resultado de restar a la cuota íntegra los tres pagos a cuenta que ya se hicieron en su momento.

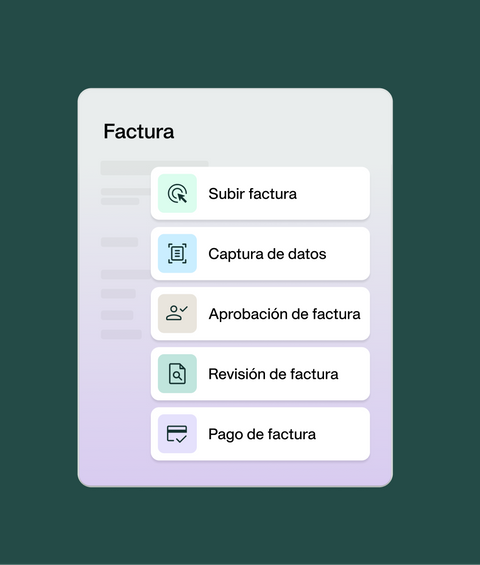

Recopila y procesa facturas sin hacer el mínimo esfuerzo

Existen dos métodos para calcular el importe de estos pagos a cuenta que, a muy grandes rasgos, son:

- Modalidad contemplada en el artículo 40.2 de la LIS (Ley del Impuesto de Sociedades).

- Consiste en aplicar un porcentaje determinado sobre la cuota íntegra del último impuesto devengado.

- Modalidad contemplada en el artículo 40.3 de la LIS.

- Consiste en aplicar un porcentaje determinado sobre la base imponible del impuesto que corresponda en los tres, nueve y once primeros meses del año.

Por último, señalar que el formulario que se utiliza es el modelo 202.

Y una vez que tenemos claro de qué estamos hablando, veamos cómo se contabiliza.

Tal vez también te interese:

- Cómo calcular el pago a cuenta del Impuesto de Sociedades

- Cambio de modalidad del pago a cuenta del Impuesto de Sociedades

- Qué es una tarjeta corporativa

Cómo contabilizar el pago a cuenta del Impuesto de Sociedades

Cada vez que se paga un modelo 202 hay que hacer el apunte contable de la siguiente manera:

Cuenta contable

La cuenta contable que se utiliza para anotar el pago a cuenta del Impuesto sobre Beneficios es:

473 Hacienda Pública, retenciones y pagos a cuenta.

Se trata de una cuenta que engloba tanto los pagos fraccionados como las retenciones que se realizan a la entidad (por ejemplo, la retención que descuentan los bancos sobre los ingresos financieros que abonan a sus clientes).

Por eso, muchas empresas optan por distinguir ambos conceptos en cuentas diferentes, por eso la genérica se suele desglosar en dos cuentas diferentes: la 4731 Hacienda Pública, retenciones y 4732 Hacienda Pública, pagos a cuenta. Pero no es obligatorio sino totalmente voluntario.

Asiento

El asiento es el que resulta de cargar (anotar en el debe) la cuenta 473 y abonar (anotar en el haber) la de tesorería de la que ha salido el dinero.

Quedaría así:

€ (473) H.P. Retenciones y pagos a cuenta a (57) Tesorería €

Ejemplo de contabilización del pago fraccionado IS

El 18 de octubre la entidad paga por banco 7.600 euros en concepto de pago a cuenta del Impuesto de Sociedades.

El asiento a realizar será:

7.600 (473) H.P. Retenciones y pagos a cuenta a (57) Tesorería 7.600

Al cierre del ejercicio, cuando se haga el asiento del Impuesto de Sociedades se abonará la cuenta 473 por el saldo total que tenga (que será igual a la suma de los pagos realizados durante el ejercicio) y quedará cancelada.

Guía para hacer el cierre mensual de manera eficiente y sin errores.

Dudas frecuentes

Contabilizar pago a cuenta del impuesto de sociedades fuera de plazo

Los pagos a cuenta que se presentan fuera de plazo se contabilizan de la manera que ya hemos señalado.

El asiento únicamente será diferente si al hacer el ingreso se está pagando también el recargo o los intereses por declaración extemporánea.

Es decir, si la declaración se liquida fuera de plazo pero solo se paga su importe el asiento a realizar es el que hemos visto anteriormente.

Sin embargo, si el pago que se realiza incluye también recargo y/o intereses de demora, en el asiento que hemos visto habría que añadir cada uno de estos importes, teniendo en cuenta que:

- El recargo por presentación fuera de plazo no es un gasto deducible y se anotará en la cuenta 678 Gastos extraordinarios o el desglose que la empresa utilice.

- Los intereses son gastos financieros que se registrarán en la cuenta 669 Otros gastos financieros.

Ambas cuantías en el debe del apunte, como es lógico.

Contabilizar modelo 202 negativo

Cuando del cálculo del pago fraccionado no resulta ningún importe a ingresar no hay que hacer asiento contable alguno.

Contabilizar pago fraccionado IS aplazado

El pago fraccionado del IS no se puede aplazar. Es necesario hacerlo efectivo en su fecha y si se realiza en un momento posterior se tratará de una declaración extemporánea que implicará el devengo de los recargos e intereses que correspondan.

No tiene lugar, por tanto, un pago a cuenta del Impuesto de Sociedades aplazado.

En cualquier caso, siempre se va a contabilizar en el momento en el que tiene lugar la salida de fondos de la entidad, sea esta la fecha que sea.

Dónde contabilizar el pago a cuenta del Impuesto de Sociedades

El pago a cuenta se contabiliza en la cuenta 473 Hacienda Pública, retenciones y pagos a cuenta o en la específica que la empresa utilice dentro de esta (por ejemplo, 4732 Hacienda Pública, pagos a cuenta).

Payhawk: el software de gestión de gastos que llevará las finanzas de tu empresa a otro nivel

Payhawk es la solución global para la gestión de los gastos de la empresa que combina tarjetas, control de gastos, cuentas a pagar e integraciones nativas con ERPs.

Con ella podrás, entre otras cosas:

- Realizar pagos con la tarjeta de la empresa.

- Hacer capturas de las facturas de forma que entren en el sistema y se archiven en la nube cumpliendo con la normativa vigente. Adiós a guardarlas en formato papel y al tiempo y espacio que se necesita para ello.

- Elaborar todo tipo de informes que te permitirán conocer la situación financiera de la entidad a tiempo real y tomar decisiones más fundamentadas.

- Llevar un seguimiento exhaustivo del presupuesto, pudiendo prevenir sus desviaciones y realizar los ajustes necesarios para cumplir con lo previsto.

- Establecer las distintas políticas de gasto a aplicar por personas, departamentos, conceptos, etc.

Los beneficios que obtendrás con nuestra herramienta son extensos y variados, así que mejor te los explica uno de nuestros expertos. Programar un tour personalizado o bien puedes leer esta guía sobre cómo sacarle el máximo provecho a Payhawk en tan solo 30 días.

Solicita una visita guiada de 15 min por la plataforma Payhawk

Después de años asesorando a empresas, Eva descubrió su pasión por el SEO y la fusionó con su amor por la escritura. Es una de las mejores redactora SEO especializada en finanzas corporativas.

Artículos relacionados

Control presupuestario 2026: Revisa y mejora tu estrategia financiera