Ocho razones para no usar tarjetas prepago para viajes de negocios en 2024

¿Estás pensando en ofrecer tarjetas de viaje prepago a tus empleados? Aunque las tarjetas prepago para viajar tienen algunas ventajas, también presentan muchas limitaciones. Este artículo analiza cómo pueden afectar directamente a la experiencia de viaje de tus empleados y dificultar la gestión y el análisis de los gastos de la empresa.

Al enviar este formulario, aceptas recibir correos electrónicos sobre nuestros productos y servicios según nuestra Política de Privacidad. Puedes darte de baja en cualquier momento.

¿Debo utilizar una tarjeta prepago para los viajes de negocios?

Dar a tus empleados tarjetas de viaje prepago puede parecer una solución estupenda. Al fin y al cabo, están pensadas para eso, ¿verdad? Se las entregas, las cargas con fondos, envías al empleado de viaje… y se acabaron las complicaciones.

Los problemas surgen, sin embargo, si tus empleados viajan con frecuencia, ya que estas tarjetas pueden plantear más dificultades que soluciones. Las tarjetas prepago tienen una visibilidad del gasto limitada, menos flexibilidad que otros productos de tarjetas y no ofrecen muchas ventajas en los viajes comerciales.

Así que, si estás a punto de implementar tarjetas de viaje prepago, haz una pausa y estudia la opción de utilizar tarjetas corporativas en su lugar.

Si implementas la solución adecuada de gestión de gastos, además de las tarjetas, también dispondrás de un software de gestión de gastos conectado. Además, puedes esperar que este software te ayude a gestionar y controlar eficazmente los costes de los viajes de negocios, ahorrar horas e incluso días de trabajo administrativo manual, aplicar políticas de gasto y analizar en profundidad todos los gastos de la empresa.

Controla el gasto con una mejor gestión de los gastos de viajes de negocios

Nueve limitaciones de las tarjetas de viaje prepago

¿Sigues dudando si las tarjetas prepago son lo mejor para las necesidades de tu empresa? Aquí tienes las nueve mayores limitaciones de las tarjetas prepago para viajar:

1. Aceptación limitada en comercios

Las tarjetas de viaje prepago no tienen una aceptación tan amplia como las tarjetas corporativas, sobre todo si el emisor de la tarjeta es poco conocido o regional. Si tu empleado depende de las tarjetas prepago y su pago no es aceptado, esto puede crearle un estrés innecesario, especialmente si no tiene otra forma de pagar.

2. Imposibilidad de establecer políticas de gastos de viaje personalizadas

La mayoría de las tarjetas de viaje prepago no permiten establecer políticas de viaje personalizadas. Sin políticas integradas, no puedes garantizar el cumplimiento y tus empleados no tienen claro en qué pueden gastar su dinero. Esta confusión también puede dejar a tu empresa expuesta a reclamaciones de gastos fraudulentas.

3. Es necesario cargar la tarjeta con fondos antes del viaje

En realidad, solo puedes hacer una estimación aproximada al cargar las tarjetas con los fondos necesarios. Esto significa que, si los empleados necesitan gastar más para cubrir gastos imprevistos de viajes de negocios, no podrán hacerlo. La falta de fondos y el estrés que conlleva pueden mermar la confianza del empleado al viajar y repercutir en las compras de la empresa. Algunas tarjetas prepago también tienen limitaciones de recarga, lo que restringe aún más a los empleados que necesitan recargas de fondos frecuentes o de grandes cantidades.

4. Hay que pagar comisiones elevadas

Las tarjetas prepago son conocidas por tener un gran número de comisiones ocultas. Ten en cuenta las comisiones de activación y mantenimiento mensual, los cargos por inactividad, las comisiones por recarga de la tarjeta, los cargos por retirar efectivo en cajeros automáticos, entre otros. Las comisiones de las tarjetas prepago pueden acumularse rápidamente y hacer que te replantees si la tarjeta merece la pena.

5. Protección al consumidor limitada

Dado que las tarjetas de prepago no están vinculadas a una cuenta bancaria, como las tarjetas de crédito o débito, puede ser difícil recuperar los fondos de transacciones fraudulentas. Una protección contra el fraude más sólida puede proteger a tu organización en estos casos; el proveedor de la tarjeta se encargará de recuperar el dinero en tu nombre.

6. No es posible generar crédito

Las tarjetas de prepago no pueden ayudar a tu organización a crear líneas de crédito. Las tarjetas prepago solo se pueden cargar con fondos para gastar, lo que limita tu capacidad para cubrir gastos de viaje imprevistos.

7. Recompensas limitadas

Aunque algunos proveedores de tarjetas de viaje prepago ofrecen recompensas y/o cashback a sus clientes, suelen ser menos generosas que las que ofrecen las empresas de tarjetas de crédito corporativas. Más a menudo, las compañías de tarjetas de viaje prepago no ofrecen beneficios adicionales. Verifica siempre con tu proveedor de tarjetas prepago qué está incluido y lo que no.

8. Integraciones limitadas con herramientas contables

Aunque algunos proveedores de tarjetas prepago ofrecen integraciones con herramientas empresariales, la mayoría no lo hace. Los usuarios pueden tener dificultades para seguir los gastos y gestionar sus finanzas sin integraciones contables.

9. Límites de retirada de efectivo

Muchas tarjetas prepago fijan límites bajos para la retirada diaria o mensual en cajeros automáticos o en efectivo, por lo que no podrán usar su tarjeta prepago si tus empleados necesitan acceder a más fondos para hacer transacciones grandes. También hay que tener en cuenta que muchas tarjetas prepago cobran comisiones por retirar efectivo en cajeros automáticos, lo que puede salir caro si los empleados sacan dinero con frecuencia.

Preguntas frecuentes sobre las tarjetas de viaje prepago

¿Qué es una tarjeta de viaje prepago?

Una tarjeta de viaje prepago es una tarjeta que puedes cargar con fondos para que los empleados hagan compras mientras viajan. Estas tarjetas no están vinculadas a la cuenta bancaria de tu empresa, por lo que los empleados solo pueden gastar los fondos precargados en la tarjeta.

¿Qué comisiones están asociadas a las tarjetas de viaje prepago?

Debes tener en cuenta algunas comisiones, como las de inactividad, retirada en cajeros automáticos y tarifas mensuales o anuales para mantener la cuenta de la tarjeta en funcionamiento.

¿Cómo se cargan las tarjetas de viaje prepagadas?

Para cargar tu tarjeta, transfiere fondos desde tu cuenta bancaria con la moneda local necesaria para cada país. Normalmente puedes hacerlo a través de la aplicación o el sitio web del proveedor de la tarjeta.

¿Debería adquirir una tarjeta de viaje prepago para mi empresa?

La conveniencia de implementar tarjetas prepago o corporativas depende de las necesidades de tu empresa. Las desventajas de las tarjetas de viaje prepago podrían superar las ventajas, o viceversa. Debes saber que las tarjetas corporativas, por lo general, ofrecen mejor seguridad, mayor control sobre los gastos y una aceptación más amplia.

Tarjetas de empresa Payhawk: una gran alternativa a las tarjetas de viaje prepago

Las tarjetas corporativas están diseñadas para satisfacer las necesidades específicas de cada empresa y son una gran opción para todos los empleados, viajen o no.

En Payhawk, nuestras tarjetas corporativas son una gran alternativa a las tarjetas de viaje prepago. Estos son algunos de los mayores beneficios:

1. Pagar en más de 46 millones de comercios en todo el mundo

Gracias a la aceptación global, tus empleados pueden viajar y gastar libremente sin preocuparse de que sus compras no sean aprobadas. Con nuestras tarjetas virtuales, puedes abrir cuentas en cuestión de segundos, lo que permite a los empleados pagar inmediatamente en más de 32 países.

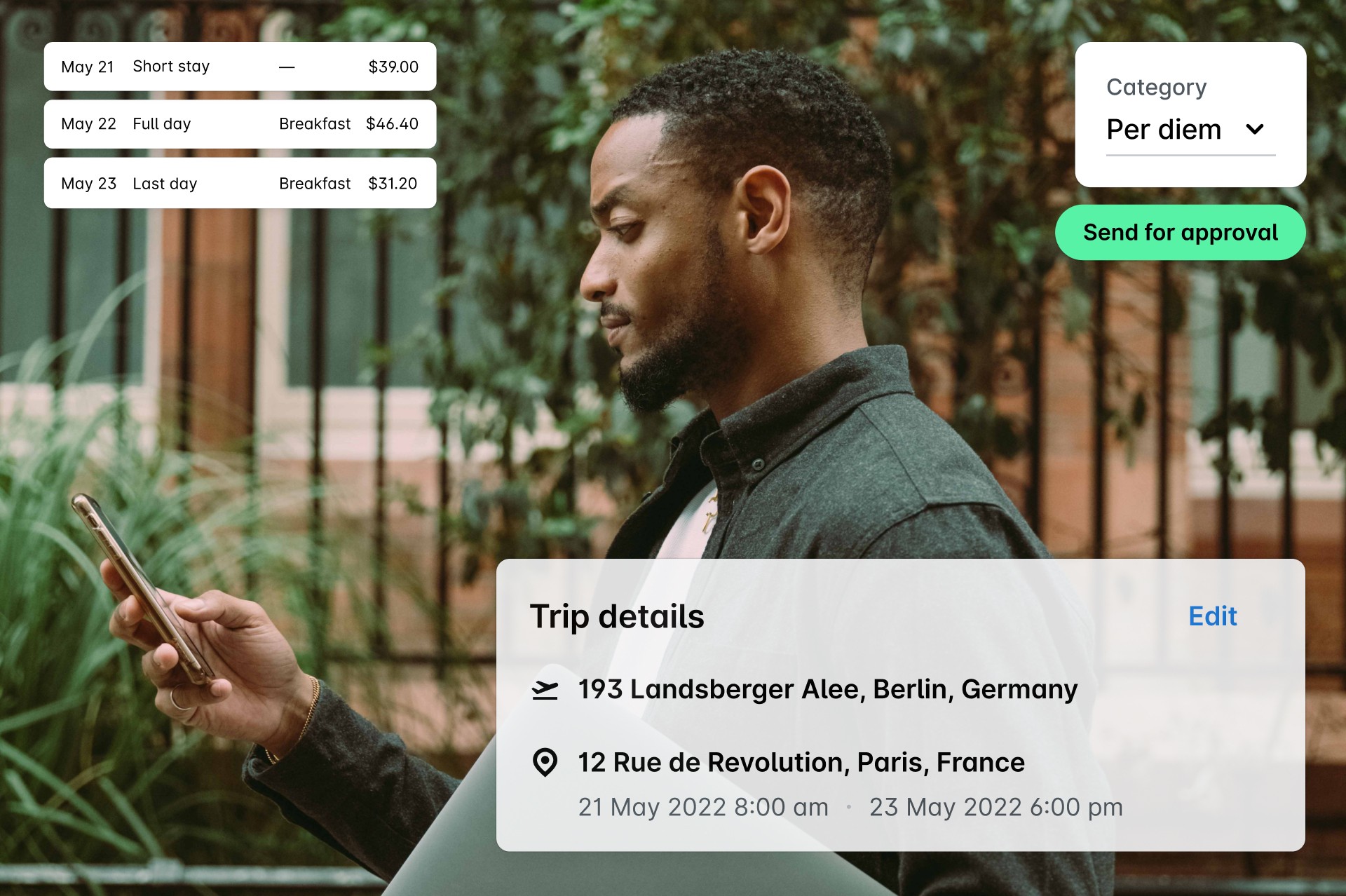

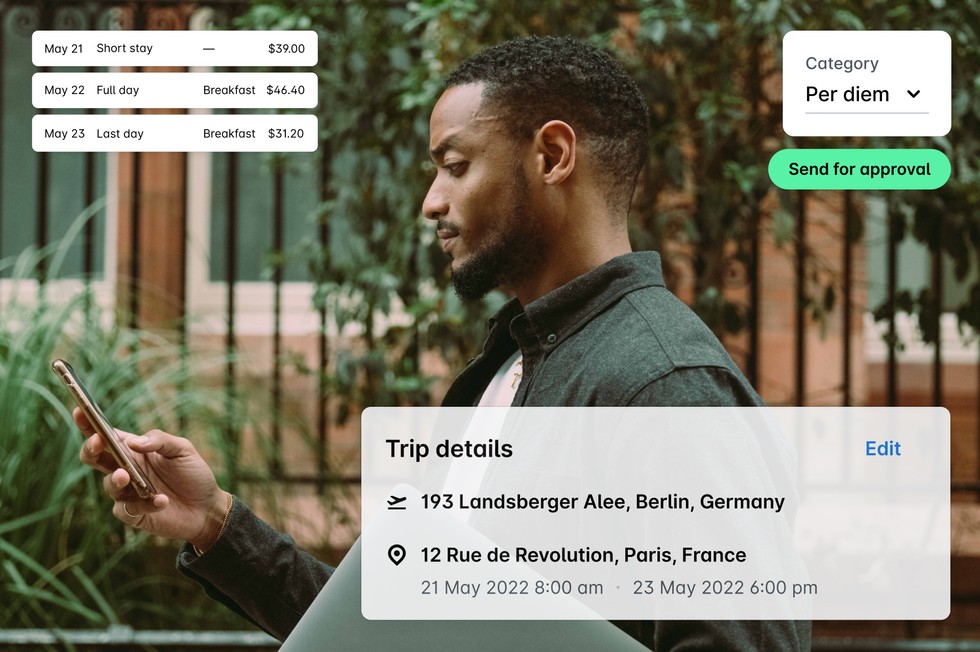

2. Establecer políticas de viajes personalizadas para controlar el gasto

Al establecer políticas de viajes personalizadas, mejoras el cumplimiento de las políticas, lo que significa que puedes reducir el gasto excesivo y mantenerte dentro del presupuesto. Las políticas de viajes personalizadas integradas, como las dietas diarias o los límites de gasto, también ofrecen a los empleados pautas claras sobre los gastos de viaje de negocios permitidos y cómo informar de ellos fácilmente, sin necesidad de que busquen políticas o recopilen recibos en papel.

Diana Ruseva, Directora Financiera de Eleven Ventures, afirma:

Una de mis funcionalidades favoritas son los recordatorios de documentos que faltan. Me ahorra el tener que insistir a mis compañeros que suban las facturas de sus viajes.

3. Las tarjetas corporativas están vinculadas a tu cuenta bancaria

Al vincular tus tarjetas de empresa a tu cuenta bancaria, te aseguras de que los empleados nunca se queden sin fondos: siempre tendrán acceso a ellos si los necesitan (y cumplen con la política) y puedes comprobar cuándo se están agotando los fondos de las cuentas.

Diana Ruseva, continúa:

Mi funcionalidad favorita es la alerta de fondos bajos, que me ayuda a no dejar sin fondos a algunos de mis compañeros de equipo en mitad de un viaje de negocios al extranjero.

4. Sin comisiones mensuales por la tarjeta

Las tarjetas corporativas Payhawk no tienen cuotas mensuales. Los usuarios también pueden disfrutar de un 0% en comisiones por cambio de divisas en seis divisas y solo un 1,99% de recargo por cambio en el resto de divisas.

5. Protección integral al consumidor con Payhawk

Nuestros estrictos controles de tarjetas te permiten congelar o bloquear inmediatamente las tarjetas perdidas o robadas desde nuestro software; los usuarios también pueden bloquear sus propias tarjetas si tienen sospechas de actividades fraudulentas. Contamos con estrictas medidas de seguridad para proteger los datos confidenciales y la información de los usuarios.

6. Generar crédito con nuestras tarjetas de crédito para empresas

Somos una de las únicas soluciones de gestión de gastos que ofrece a las empresas tarjetas de crédito corporativas. Estas tarjetas no solo te ofrecen más opciones al gestionar los gastos de tu empresa, sino que también te ayudan a generar crédito. Pagar el saldo de la tarjeta de crédito cada mes ayuda a establecer tu negocio como solvente, lo que te puede facilitar el acceso a financiación empresarial en el futuro si la necesitas para hacer crecer tu negocio.

7. Integraciones con sistemas de contabilidad y ERP líderes del mercado

El acceso centralizado a los datos financieros de varias entidades es crucial para una gestión eficaz del gasto. Por eso, ofrecemos integraciones líderes en el mercado con sistemas ERP, de contabilidad, de productividad empresarial y de viajes de negocios.Y si tu software no está en la lista, puedes crear tu propia API personalizada. La conciliación en tiempo real y los informes a través de todas las integraciones garantizan que siempre tengas el control sobre todos tus gastos y estés bien informado.

8. Establecer tus propios límites de gasto

Con Payhawk, los equipos financieros pueden establecer límites de gasto individuales o para toda la empresa. Estos límites fomentan el cumplimiento de las políticas y reducen el gasto excesivo. No olvides que Visa establece límites diarios y mensuales para las retiradas en cajeros automáticos; los empleados pueden retirar hasta 5.000 £ diarios o 15.000 £ semanales.

¿Las tarjetas de empresa son mejores que las tarjetas de viaje prepago?

En resumen, sí. Sin embargo, esto depende de las necesidades de tu empresa. Si lo que buscas son tarjetas corporativas que te proporcionen flexibilidad, control y tranquilidad a la hora de gestionar los gastos de los viajes de negocios, entonces sí.

A diferencia de las tarjetas prepago, no es necesario cargarlas por adelantado; en cambio, utiliza los controles de gasto para establecer límites y gestionar los gastos desde cualquier lugar. Crea flujos de aprobación personalizados para garantizar que los gastos cumplan con las políticas y solicita fondos adicionales con solo unos clics.

Las tarjetas corporativas ofrecen a las empresas una visibilidad inigualable sobre el gasto empresarial. Habla con uno de nuestros expertos para solicitar una demo personalizada y comprobarlo por ti mismo.

Trish Toovey trabaja en los mercados del Reino Unido y Estados Unidos creando contenido para Payhawk. Desde la redacción de anuncios hasta la creación de guiones para vídeos, Trish cuenta con una amplia experiencia en redacción y creación de contenido para los sectores financiero, de la moda y de los viajes.

Artículos relacionados

Guía completa: Uso de tarjeta de crédito para empresas