Warum erfolgreiche CFOs auf weniger Tools setzen – statt immer neue hinzuzufügen

In einer Zeit, in der die Digitalisierung voranschreitet, stehen CFOs unter ständigem Druck, immer neue KI-Lösungen oder Spezialsoftware für jeden Bereich der Finanzabteilung einzuführen. Die dahinterstehende Annahme lautet: Mehr Technologie bedeutet mehr Modernität. Doch ist das tatsächlich so? Nicht unbedingt. Viele der fortschrittlichsten CFOs schlagen inzwischen einen anderen Weg ein: Sie reduzieren ihre Tool-Landschaft gezielt. Der Grund: Finanzteams scheitern selten an fehlender Technik, sondern häufig an übermäßiger Komplexität.

Durch das Absenden dieses Formulars erklären Sie sich damit einverstanden, E-Mails zu unseren Produkten und Dienstleistungen gemäß unserer Datenschutzrichtlinie zu erhalten. Sie können sich jederzeit abmelden.

Wussten Sie, dass Finanzteams häufig nur 20–30 % der Funktionen ihrer Software nutzen – und gleichzeitig mit isolierten, schlecht vernetzten Tools arbeiten?

Unser Bericht „The new CFO tech gap“ zeigt: Fast zwei Drittel der CFOs fühlen sich von ihrer aktuellen Technologie nicht ausreichend unterstützt. 51 % beklagen mangelnde Übersicht, 37 % bemängeln ungenaue Daten. Diese unübersichtliche Tool-Landschaft kostet nicht nur Zeit und Nerven – sondern auch viel Geld.

Anstatt von einem durchgängigen Ausgabenmanagement zu profitieren, verbringen viele Teams ihre Zeit mit dem Wechsel zwischen Systemen, dem Abgleichen von Abweichungen und dem Entwickeln manueller Zwischenlösungen. Zeit, die besser für Analysen und strategische Entscheidungen genutzt werden kann.

Das Verhältnis stimmt nicht: Wir zahlen den vollen Preis – und schöpfen nur einen Bruchteil des Nutzens aus.

Die versteckten Kosten eines überladenen Finanz-Tech-Stacks

Der 2025 Global Mid-Market CFO Sentiment Report der CFO Alliance zeigt die Dimension des Problems: Finanzabteilungen müssen im Schnitt 24 Tools für Finanzplanung und -analyse und mehr als 30 Buchhaltungsplattformen verwalten – eine enorme Belastung.

Benjamin Lehrer, CEO von First Water Finance, bringt es auf den Punkt: „Finanzverantwortliche müssen heute technischer denken, um weniger Zeit mit technischen Herausforderungen zu verlieren.“

Diese Aussage trifft den Kern: CFOs investieren hohe Summen in Software – verlieren dabei aber den Überblick und ihre strategische Ausrichtung.

Die Auswirkungen gehen über den reinen Zeitverlust hinaus. Besonders schwer wiegen:

- Verteilte oder fragmentierte Daten: 51 % der CFOs sehen mangelnde Transparenz als größte Hürde. Wenn Finanzdaten auf viele Systeme verteilt sind, fehlt der klare Überblick.

- Gestörte Abläufe: Jedes zusätzliche Tool kann Prozesse verlangsamen. Statt zu beraten, müssen sich Teams mit Systembrüchen und manuellen Korrekturen beschäftigen.

- Sicherheitslücken: Mehr Tools bedeuten mehr Angriffsflächen. Ein unübersichtlicher Tech-Stack lässt sich schwer kontrollieren – und erhöht das Risiko für Sicherheitsvorfälle.

Treffen Sie bessere Entscheidungen - dank intelligenter, Echtzeit-Finanzintegration

Der „Aha“-Moment: So berechnen Sie Ihre Prozesskosten

Cleveren CFOs gelingt jetzt der Perspektivwechsel: Statt einzelne Technologien zu betrachten, erfassen sie die Gesamtkosten ihrer zentralen Finanzprozesse.

Andrew Rudchuk, Leiter der Finanztransformation bei Starship, empfiehlt, die „Kosten für die Bearbeitung eines einzelnen Vorgangs“ zu berechnen – unabhängig davon, ob es sich um eine Rechnung, eine Spesenabrechnung oder eine Zahlung handelt. Diese Kennzahl macht die Effizienz Ihrer Systeme sichtbar.

Viele Unternehmen sind überrascht, wenn sie feststellen, dass beispielsweise Spesenabrechnungen – einschließlich Software und Arbeitsaufwand – schnell mehr als 100 € pro Vorgang kosten können. Diese Erkenntnis ist oft der Auslöser für eine grundlegende Bereinigung der Systemlandschaft.

Prozesse zuerst, dann Technologie

Ein weiterer „Aha“-Effekt entsteht, wenn Finanzverantwortliche erkennen: Neue Technik löst keine Probleme, wenn die zugrunde liegenden Prozesse schlecht sind.

Tsvetina Yancheva, Director of Product Marketing bei Payhawk, bringt es auf den Punkt:

Einen schlechten Prozess zu digitalisieren bedeutet nur, Fehler effizienter zu reproduzieren.

Moderne CFOs gehen daher systematisch vor:

- Prozesse optimieren

- Auf integrierte Plattformen umstellen

- Mitarbeitende gezielt schulen, um Kernfunktionen voll auszuschöpfen

- Nur bei echten Lücken zusätzliche Tools einsetzen

Diese Strategie zeigt Wirkung. Laut CFO Alliance investieren 53 % der zusätzlichen Finanzbudgets inzwischen in Automatisierung und Technologie-Konsolidierung. Die Prioritäten sind klar:

- 28 % der CFOs setzen auf Workflow-Automatisierung und Künstliche Intelligenz

- 24 % fokussieren sich auf die Verbesserung bestehender Systeme

Durch zentrale Datenspeicherung – die sogenannte „strukturierte Replikation“, bei der Informationen aus verschiedenen Systemen an einem Ort zusammenfließen – beseitigen Finanzabteilungen das Problem verteilter Daten. Das spart Zeit und ermöglicht eine gezieltere Nutzung der Informationen.

Integration: Das Zeichen moderner Finanzorganisationen

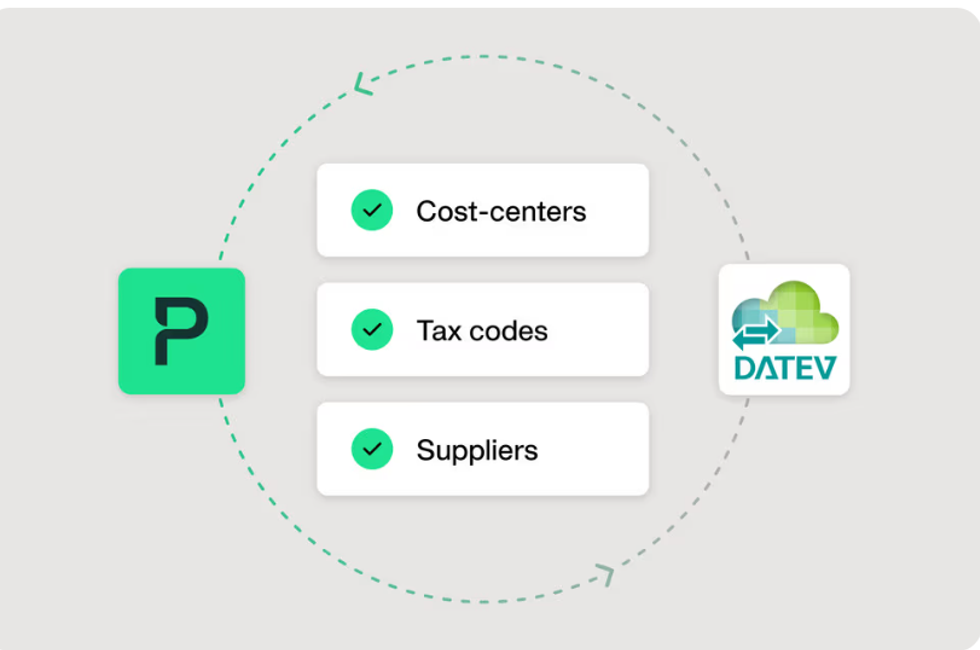

Effiziente Finanzabteilungen verlassen sich nicht auf eine Vielzahl von Tools, sondern auf ein durchgängig integriertes Ausgabenmanagement. Wenn Spesen, Buchhaltung und Analysen nahtlos zusammenarbeiten, entsteht echte Wirkung.

Der Vergleich mit der Formel 1 passt gut: Den Sieg bringt nicht die Anzahl der Komponenten, sondern ein leichtes, optimal abgestimmtes System.

David Watson, Group Financial Controller bei State of Play Hospitality – einem international wachsenden Erlebnisunternehmen – berichtet über die Vorteile smarter Integrationen:

Vor Payhawk nutzten wir Kreditkarten und Bill.com für unser Accounts Payable. Die Systeme waren nicht verbunden, wir mussten häufig zwischen Tools wechseln. Der größte Vorteil von Payhawk ist die Integration mit unserer Buchhaltungssoftware und die Möglichkeit, Zahlungen direkt an Nutzer und Betreiber (Veranstaltungsorte) zu leisten. Heute sparen wir Zeit und treffen bessere Entscheidungen, weil wir vollständige Transparenz über unsere Ausgaben in mehreren Gesellschaften haben.

Der Weg nach vorn: Weniger ist mehr

Wer den Weg „Weniger ist mehr“ einschlagen will, beginnt am besten so:

- Prüfen Sie Ihre Systeme auf tatsächliche Nutzung. Wenn weniger als 50 % der Funktionen genutzt werden, ist eine Ablösung oder Konsolidierung sinnvoll.

- Erfassen Sie Ihre Finanzprozesse vollständig. Finden Sie heraus, wo Systemwechsel zu Verzögerungen, manueller Arbeit oder Datenproblemen führen.

- Nutzen Sie Plattformen, die den gesamten Workflow abdecken. Durchgängige Systeme – von der Beschaffung bis zur Zahlung – vermeiden Integrationsprobleme und schaffen Transparenz.

- Investieren Sie in die optimale Nutzung Ihrer Kernsysteme. Es ist wirkungsvoller, ein System konsequent zu nutzen, als viele nur oberflächlich zu bedienen.

Erfolgreiche CFOs setzen auf Klarheit und Fokus. Sie schaffen einfache, integrierte Finanzstrukturen und geben ihren Teams den Freiraum für strategische Entscheidungen – statt Zeit mit Datenpflege zu verlieren.

In einer Welt des Überflusses kann „weniger“ Ihre wirkungsvollste Strategie sein.

Erfahren Sie mehr über die Erfolgsgeschichte von State of Play Hospitality – und wie das Unternehmen mit weniger Tools, kluger Integration und vollständiger Ausgabenkontrolle seine Prozesse entscheidend verbessern konnte.

Georgi Ivanov ist ein ehemaliger CFO, der sich zum Experten für Marketing und Kommunikation entwickelt hat. Bei Payhawk verantwortet er die Markenstrategie und die Rolle als Vordenker im Bereich Künstliche Intelligenz. Dabei vereint er sein fundiertes Finanzwissen mit modernem, zukunftsorientiertem Storytelling.

Ähnliche Artikel

Wie und warum Sie Oracle NetSuite mit einer Ausgabenmanagement-Plattform integrieren sollten