Betrug bei Geschäftsausgaben: Alles, was Sie wissen müssen

In diesem Artikel erfahren Sie, wie Sie Spesenbetrug erkennen, stoppen und verhindern und gleichzeitig Ihre Geschäftsausgaben und Spesenrichtlinien einfach verwalten können.

Durch das Absenden dieses Formulars erklären Sie sich damit einverstanden, E-Mails zu unseren Produkten und Dienstleistungen gemäß unserer Datenschutzrichtlinie zu erhalten. Sie können sich jederzeit abmelden.

Stellen Sie sich Folgendes vor. Es ist früher Montagmorgen, und Ihr Vertriebsteam ist gerade von einer einwöchigen Messe zurückgekehrt. Alles verlief reibungslos, abgesehen von den Spesen. Schon bald müssen Sie Ihre Kollegen zur Rechenschaft ziehen, um einige Einkäufe und den Klassiker - fehlende Quittungen - zu klären.

Spesenbetrug macht weltweit beunruhigende 14,5 % aller aufgedeckten Betrugsfälle aus. Die Citibank gewann kürzlich einen Kampf um eine ungerechtfertigte Entlassung gegen ihren ehemaligen Angestellten, der zwei Sandwiches und zwei Kaffees als Spesen abgerechnet hatte, wobei er zunächst behauptete, er habe sie allein gegessen. Später gab der Angestellte zu, dass auch seine Freundin etwas davon konsumiert hatte.

In diesem Artikel befassen wir uns mit Spesenbetrug in Unternehmen und wie er sich auf Ihr Unternehmen auswirken kann. Außerdem geben wir einige praktische Tipps, die Ihrem Team die Arbeit bei der Verwaltung von Geschäftsausgaben erleichtern und effizienter machen.

Fintechs und Großbanken: Wie Finanzinnovationen Unternehmen und Verbraucher voranbringen

Ein Überblick über Spesenbetrug

Spesenbetrug liegt vor, wenn ein Angestellter Spesen geltend macht, für die er keinen Grund hat. Das Problem ist weit verbreitet. Beispielsweise gaben 85 % der britischen Arbeitnehmer zu, dass sie in ihren Spesenabrechnungen Märchen erzählen, und 5 % lügen bei jeder Abrechnung.

Noch schlimmer ist, dass Angestellte mit Spesenbetrug auf viele Arten davonkommen können. Das kann zum Beispiel so aussehen:

- Persönliche Ausgaben in eine Unternehmenstransaktion einfließen zu lassen, z. B. die Verwendung eines Firmenzuschusses für technische Geräte zum Kauf eines privaten Tablets neben einem Geschäftslaptop

- Überhöhte Kosten für Waren und Dienstleistungen, z. B. für Kilometergeld und Trinkgelder, und Einstecken der Differenz

- Absichtlich mehrfache Einreichung ein und desselben Antrags, z. B. über eine Papierquittung, dann elektronisch

- Vorsätzliche Missachtung der Ausgabenbeschränkungen des Unternehmens, z. B. 300 Euro für ein Geschäftsessen, obwohl die Spesenrichtlinie nur bis zu 200 Euro erlaubt

- Geltendmachung von Ansprüchen für stornierte Aufträge, z. B. für nicht in Anspruch genommene Flüge und Hotels

- Und viele weitere raffinierte Methoden

Gängige Arten von Spesenbetrug

Sehen wir uns einige der beliebtesten Formen des Spesenbetrugs genauer an:

Geistermitarbeiter und aufgestockte Gehaltsabrechnungen

Geister gibt es nicht nur in Spukhäusern, sondern auch in Ihrer Belegschaft.

Mitarbeiter können sich imaginäre Mitarbeiter einbilden, um Ressourcen abzuschöpfen. Im Jahr 2021 wurden beispielsweise zwei britische Arbeitnehmer verurteilt, weil sie Scheinbeschäftigte erfunden hatten, um Oadby and Wigston Borough Council und die frühere Wohltätigkeitsorganisation Coping with Cancer um mehr als 40.000 £ zu betrügen.

Auch das Auffüllen von Stundenzetteln ist keine Seltenheit. In diesem Fall fügt der Arbeitnehmer nicht geleistete Stunden auf seinem Stundenzettel hinzu, oft in kleinen Beträgen, um unbemerkt zu bleiben.

Missbrauch von Firmenkreditkarten

Heutzutage ist Kreditkartenbetrug eine Tatsache, vor allem in Irland und der UK, die auf der Liste der Hauptstädte des Kreditkartenbetrugs in Europa auf Platz eins bzw. zwei stehen. Was Sie jedoch überraschen könnte, ist die Tatsache, dass ein Angestellter mit einer Firmenkreditkarte abtrünnig wird.

Ein Angestellter könnte beispielsweise einen Kollegen dazu zwingen, mit seiner Firmenkreditkarte persönliche Einkäufe zu tätigen. Ein Mitarbeiter könnte auch eine Geschäftskreditkarte stehlen, eine Rechnung ausstellen oder seine eigene Karte benutzen, ohne die Einkäufe offenzulegen.

Überhöhte Spesenabrechnungen

Eine weitere beliebte Art des Spesenbetrugs ist die Möglichkeit, überhöhte Forderungen zu stellen. Von finanziellen Schwierigkeiten bis hin zu der Ansicht, dass Spesenbetrug keine große Sache sei - die Gründe, warum Mitarbeiter Spesenbetrug begehen, sind unterschiedlich. Noch schlimmer ist, dass eine Kombination aus lockeren Ausgabenkontrollregeln, uneinheitlichen Kontrollen und veralteten Dokumentationsverfahren solchen Ausgabenmanipulationen Tür und Tor öffnet.

Fiktive Rechnungen und Quittungen

Ein enger Verwandter von überhöhten Ausgaben sind fiktive Rechnungen und Belege; tatsächlich sind dies die häufigsten Arten von Spesenbetrug. Zum Beispiel könnte ein Angestellter:

- Blanko-Belege von einem Unternehmen anfordern und dann die Zahlen fälschen

- die Rechnung eines Lieferanten zu fälschen

- Vernichten oder Zurückhalten von Dokumenten

- Fälschen einer Erklärung

Schmiergelder und geheime Absprachen mit Verkäufern

Nicht alle Partnerschaften sind wie geschaffen für den Himmel. Manche können zur Hölle werden, zumindest für Ihr Unternehmen. Warum? Mitarbeiter, die mit Lieferanten unter einer Decke stecken, um durch eine Transaktion zu betrügen. Nehmen wir zum Beispiel an, Ihr Unternehmen kauft Briefpapier in großen Mengen. Ein Angestellter könnte Waren bestellen, einen Verkäufer veranlassen, die Kosten auf der Rechnung zu hoch anzusetzen, die Mittel einfordern und den Erlös mit ihm teilen.

Faktoren, die zur Häufigkeit von Spesenbetrug beitragen

Es gibt zwar keine exakte Formel für Spesenbetrug, aber einige Elemente, die das Auftreten von Spesenbetrug erleichtern. Hier sind einige davon:

Fehlen wirksamer interner Kontrollen und Überwachung

Die Transparenz der Unternehmensausgaben und eine detaillierte Ausgabenpolitik sind für die Bekämpfung von Spesenbetrug unerlässlich.

Werkzeuge zur Kontrolle der Betriebskosten, zur Überwachung der Ausgaben, zur Analyse der Ausgaben und zur Erfassung von Kaufnachweisen sind ebenfalls von entscheidender Bedeutung.

Doch viele Unternehmen sind aufgrund mangelnder Digitalisierung nur mangelhaft ausgestattet. Oft haben die Manager keinen Einblick in die Ausgaben der einzelnen Teammitglieder und sind mit der Verwaltung überlastet. Kombiniert man dies mit einer laxen Überwachung, so entsteht ein perfekter Sturm.

Druck, finanzielle Ziele zu erreichen

Angesichts der drohenden Rezession und der Krise bei den Lebenshaltungskosten spüren die Unternehmen den Druck. Die Instabilität des Marktes hat zu knappen Budgets geführt, die nicht immer realistisch sind. So kommt es, dass die Manager ihre Budgets ständig überschreiten oder die Ressourcen zu sehr strapazieren, um effektiv arbeiten zu können. Man denke nur an die Veranschlagung von 20.000 Euro für ein Projekt, das tatsächlich 45.000 Euro kostet. Diese Probleme können Arbeitnehmer dazu verleiten, Spesenbetrug zu begehen, um die Fehlbeträge zu decken.

Schlechte ethische Kultur innerhalb der Organisation

Spesenbetrug ist ein Verbrechen, aber nicht jeder sieht das so. Eine Unternehmenskultur, die Spesenbetrug ignoriert oder ihn fördert, kann dazu führen, dass einige Mitarbeiter kein Problem damit haben, Geld zu verlangen, das ihnen nicht zusteht. Es könnte z. B. Manager geben, die ein schlechtes Beispiel für andere Mitarbeiter abgeben, indem sie die Spesenrichtlinie des Unternehmens absichtlich missachten und Ausgaben abzeichnen, von denen sie wissen, dass sie gefälscht sind.

Technologische Schwachstellen

Mit KI-Technologie und fortschrittlicher Technologie, die die Welt der Ausgabenverwaltung erobern, sollte die Verwendung von Papier und manuellen Tools wie Excel und E-Mail der Vergangenheit angehören. Leider ist das nicht der Fall. Nur ein kleiner Teil der Finanzteams nutzt modernste Technologie und KI--gestützte Lösungen wie Payhawk zur internen Betrugserkennung. Ob es nun am mangelnden Bewusstsein für verfügbare Tools, am Widerstand gegen Veränderungen oder an einer Kombination aus beidem liegt, eines ist klar: Veraltete Technologien machen Unternehmen anfällig für Spesenerstattungsbetrug.

Die Kosten des Spesenbetrugs

Wir wissen, dass es schädlich ist, wenn Mitarbeiter durch unerlaubte Ausgaben Bargeld abzweigen, aber welche Auswirkungen kann dies genau haben? Lassen Sie uns einige Folgen des Spesenbetrugs untersuchen:

- Finanzielle Verluste für die Organisation: Der Durchschnittliche Verlust durch Spesenerstattungsbetrug betrug im Jahr 2022 40.000 Dollar. Das mag nicht viel erscheinen, aber wenn man bedenkt, dass Spesenbetrug nur eines von vielen Bargeldlecks ist, die einem Unternehmen entstehen können, ist es leicht zu erkennen, wie schnell sich die Verluste anhäufen können.

- Schädigung des Rufs: Hatten Sie schon einmal einen fragwürdigen Fleck auf einem weißen Hemd? Man kann ihn nicht übersehen, und er ist schwer zu entfernen. Schlimmer noch, Sie werden komische Blicke ernten und sogar Leute abschrecken. Das ist es, was Spesenbetrug den Unternehmen antut. Er stellt die Vertrauenswürdigkeit des Unternehmens infrage, führt dazu, dass Kunden die Beziehungen abbrechen, und veranlasst potenzielle Kunden, eine Partnerschaft zu überdenken.

- Rechtliche und regulatorische Auswirkungen: Wenn Sie in einen Spesenskandal verwickelt werden, kann das für Ihr Unternehmen und seine Mitarbeiter mehr als nur peinlich werden. Es drohen auch Prozesse, Geldstrafen, Strafanzeigen und sogar Gefängnisstrafen.

- Negative Auswirkungen auf die Moral der Mitarbeiter: Oft begehen einige wenige den Geschäftskostenbetrug, nicht die breite Masse. Die unschuldigen Mitarbeiter müssen mit den Folgen fertig werden, was zu Misstrauen, geringer Mitarbeiterbindung und Problemen bei der Personalbeschaffung führen kann.

Wie man Spesenbetrug verhindern und aufdecken kann

Da Spesenbetrug aus vielen verschiedenen Blickwinkeln erfolgen kann, ist ein vielseitiger Ansatz zur Bekämpfung des Betrugs unerlässlich. Um Ihnen einen Vorsprung zu verschaffen, haben wir einige wichtige Schritte zusammengestellt:

Implementierung solider interner Kontrollen und Richtlinien

Als Erstes steht eine Systemaufrüstung an. Überprüfen Sie Ihre derzeitigen Verfahren und Richtlinien für die Ausgabenerfassung. Klären Sie dann die Regeln und verschärfen Sie die Kontrollen. Als Faustregel gilt: Sie sollten eine(n):

- Klare Ausgabenpolitik, z.B. detaillierte Listen mit erlaubten und verbotenen Posten, Zeitrahmen und Ausgabenlimits, damit alle auf derselben Seite stehen und Verwirrung vermieden wird.

- Liste der wichtigsten Spesenunterlagen und Einreichungsfristen, um Mitarbeitern Zeit zu sparen und die Spesenabwicklung in ihren Arbeitstag einzubauen.

- Umfassende Ausgabenmanagement-Software, für einfache, organisierte und zentralisierte Prozesse.

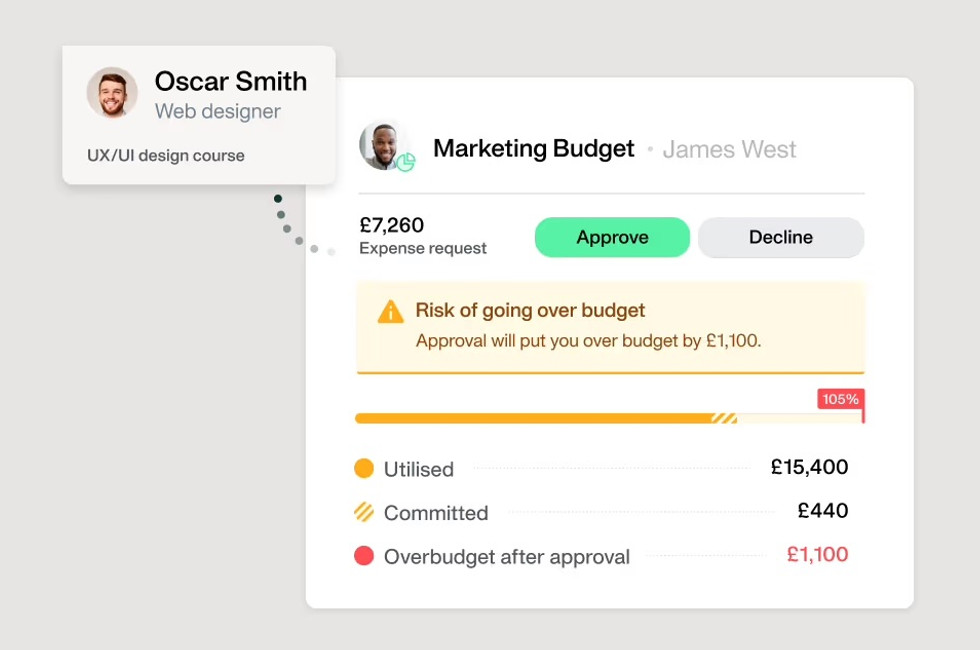

- Warnungen zur Ausgabenkontrolle: Damit Sie über (potenzielle) Mehrausgaben informiert sind, sobald sie auftreten, und schnell korrigieren können.

- Automatisierte Erinnerungen an die Einreichung von Ausgaben, um Ihnen die Arbeit abzunehmen, Dokumente zu sichern.

- Standardisiertes Erstattungsverfahren für Mitarbeiter, um Klarheit zu schaffen und die Akzeptanz zu fördern. Ein Angestellter bezahlt z.B. mit seiner Firmenkarte, reicht eine digitale Quittung ein, und Ihr Unternehmen zahlt die Kosten auf die Karte zurück.

- Verfahren zur Überwachung der Ausgaben des Managements, um Machtmissbrauch zu verhindern. Führungskräfte aus verschiedenen Abteilungen überprüfen und genehmigen beispielsweise gegenseitig ihre Ausgaben.

Die Chaos Group, ein internationaler Anbieter von 3D-Rendering-Lösungen, spart beispielsweise fünf Tage pro Monat an Verwaltungsaufwand, seit sie ihre Prozesse mit der Payhawks Lösung für Unternehmensausgaben optimiert hat. Das Finanzteam der Chaos Group kann diese Zeit und Energie nun für andere geschäftskritische Aufgaben nutzen.

Regelmäßige Überwachung und Audits durchführen

Wenn Sie feststellen, dass die Überprüfung Ihrer Ausgaben so lange dauert, dass Sie sich nicht um andere Punkte auf Ihrer Aufgabenliste kümmern können, sind Sie nicht allein. Aber um Ausgabenbetrug zu bekämpfen, ist es an der Zeit, neu anzufangen. Entwickeln Sie einen wirksamen Prüfungsprozess und legen Sie einen realistischen Überwachungszeitplan fest, um über die Geschäftsausgaben informiert zu bleiben. Das erfordert Teamarbeit, also binden Sie alle ein. Hier sind einige Möglichkeiten, wie Sie Ihre Spesenüberprüfungen verbessern können:

- Ermutigen Sie Ihre Mitarbeiter, regelmäßig Ausgaben einzureichen

- Automatisierung, Erinnerungen und Warnungen für die Einreichung und Überprüfung von Dokumenten einrichten

- einen Prozess für die Untersuchung markierter Ausgaben einrichten

- Schaffung anonymer Kanäle zur Meldung von Missständen

Programme zur Aufklärung und Sensibilisierung der Mitarbeiter

Sie wollen eine gesunde Ausgabenkultur in Ihrem Unternehmen schaffen? Aufklären, aufklären, aufklären. Die Realität ist, dass die meisten Mitarbeiter die Risiken von Betrug für das Unternehmen und sich selbst nicht kennen. Doch nur ein kleiner Teil der Unternehmen verfügt über Schulungen, um Betrug zu verhindern und das Bewusstsein dafür zu schärfen. Und jetzt kommt's: Einige Mitarbeiter glauben, dass Spesenbetrug akzeptabel ist, weil sich ihr Unternehmen nicht um Spesen zu kümmern scheint.

Offensichtlich gibt es eine Diskrepanz zwischen dem, was manche Unternehmen sagen, und dem, was sie bei der Verwaltung ihrer Ausgaben tun. Machen Sie Ihre Haltung zu Geschäftsausgaben und Ausgaben durch umfassende und regelmäßige Schulungen in verständlichen Formaten deutlich. Ergänzen Sie dies durch interne Kampagnen zur Aufklärung über Betrug bei Geschäftsausgaben.

Einsatz von Technologie zur Betrugsaufdeckung und Transparenz

In Ihrem Kampf gegen Spesenbetrug ist modernste Technologie das schärfste Werkzeug in Ihrem Arsenal. Suchen Sie also nach Lösungen, die die Verwaltung von Ausgaben für alle schnell und einfach machen. Informieren Sie sich über einige aufkommende Trends und Technologien zur Bekämpfung von Spesenbetrug, wie:

- Datenanalyse und KI zur Betrugserkennung: Die KI-Revolution in der Betrugserkennung macht die Trendanalyse zum Kinderspiel. Unternehmen sparen Zeit bei der Verwaltung ihrer Ausgaben und können Betrugsfälle genauer erkennen. Dieser Fortschritt setzt Ressourcen frei, die an anderer Stelle investiert werden können. Außerdem befinden sich viele Unternehmen, die KI für ihre Betrugspräventionsstrategien nutzen, noch im Wachstum, was für die frühen Anwender einen erheblichen Wettbewerbsvorteil bedeutet.

- Digitale Quittungen für mehr Transparenz: Sie wissen wahrscheinlich nur zu gut, wie häufig Quittungen verloren gehen und welche Auswirkungen dies auf die Ausgabenkontrolle hat. Doch dank neuer Technologien können fehlende Daten der Vergangenheit angehören. Mit Payhawk, können Sie zum Beispiel unbezahlte Rechnungen ganz einfach auf unsere Plattform hochladen, direkt aus Ihrem Posteingang. Sie können auch unsere KI-Kamera in unserer mobilen App nutzen, um Belegdaten automatisch zu extrahieren.

- Automatisierte Buchhaltung: Lassen Sie Ihr Team bei der Verwaltung von Ausgaben nicht auf das Gedächtnis vertrauen. Nutzen Sie Technologie, um Ausgabengenehmigungen, Ausgabenrückerstattungen, Budgetkontrollen, Ausgabenwarnungen und Einreichungserinnerungen auf Autopilot zu stellen.

Fallstudien und reale Beispiele für Geschäftskostenbetrug

Wie ein Sprichwort sagt: "Erfahrung ist der beste Lehrmeister". Betrachten wir also einige aufsehenerregende Fälle von Spesenbetrug und die Lehren, die aus diesen erfolgreichen Ermittlungen gezogen wurden.

Raiffeisen Bank vs. Vincenz

Der ehemalige Geschäftsführer Pierin Vincenz wurde in einem der bemerkenswertesten Fälle von Spesenrückerstattungsbetrug in der Schweiz zu einer Geld- und Gefängnisstrafe verurteilt. Sein Verbrechen? Missbrauch von Firmengeldern für einige aufsehenerregende Aktivitäten. Ein Richter entschied, dass Vincenz' Ausgaben die Grenze überschritten hatten und nicht im besten Interesse des Unternehmens lagen. Vincenz' Ausgabenorgie umfasste (in Schweizer Franken (CHF):

- Ein Stripclub-Besuch: Fast 20.000 CHF

- Abendessen mit einem Tinder-Date: 700 CHF

- Reparatur des Hotelzimmers im Zürcher Park Hyatt nach einem Streit zwischen Vincenz und einer Stripclub-Tänzerin, mit der er sich verabredet hatte: Knapp 4.000 CHF

- Ein Privatjet während einer Kochclubreise nach Mallorca: 27.000 CHF

Wichtigste Lektionen

- Klare Abgrenzung zwischen persönlichen und geschäftlichen Ausgaben

- Setzen Sie strenge Ausgabenlimits mit Warnhinweisen für alle, einschließlich der Führungsebene

- Kontrolle von Kredit- und Debitkarten

- Ungewöhnliche Ausgaben schnell angehen

Die wichtigsten Lektionen

- Lassen Sie keinen Raum für Zweifel oder Interpretationen in Ihrer Spesenpolitik

- Berücksichtigen und schließen Sie alle Schlupflöcher

- eine vierteljährliche Überprüfung der Ausgabenpolitik einrichten, um die Bedingungen auf dem neuesten Stand zu halten

- Informieren Sie Ihre Mitarbeiter darüber, was als zulässige Ausgaben gilt und welche Konsequenzen eine Nichteinhaltung hat.

Die Bedeutung proaktiver Maßnahmen zur Bekämpfung von Geschäftskostenbetrug

Spesenbetrug ist ein häufiges Problem, und die Folgen können enorm sein. Wenn Sie wissen, worauf Sie achten müssen, kann Ihr Unternehmen nicht nur Betrügereien schneller aufdecken, sondern hat auch die nötigen Mittel zur Hand, um sich zu wehren.

Dank des technologischen Fortschritts haben sich Ihre Möglichkeiten zur Bekämpfung von Spesenbetrug enorm verbessert. Verzichten Sie also auf manuelle, arbeitsintensive Tools und Prozesse und überlassen Sie einer speziell entwickelten Lösung für das Ausgabenmanagement die schwere Arbeit. Bilden Sie Ihre Mitarbeiter aus und überprüfen Sie Ihre Ausgabenpolitik ständig. Schon bald werden Sie über ein System zur Bekämpfung von Ausgabenbetrug verfügen, mit dem Sie rechnen können und das die Gelder Ihres Unternehmens vor unvorsichtigen Händen schützt.

Sind Sie neugierig, wie sich eine Spesenmanagementlösung für Ihr Unternehmen auszahlen könnte? Buchen Sie eine Demo.

Trish Toovey ist bei Payhawk für die Märkte in Großbritannien und den USA tätig und verantwortet die Erstellung von Inhalten. Mit einem vielseitigen Hintergrund in der Finanz-, Mode- und Reisebranche bringt sie umfassende Erfahrung in der Texterstellung mit. Von Werbetexten bis hin zu Videoskripten deckt sie ein breites Spektrum ab und sorgt dafür, dass die Inhalte zielgerichtet und wirkungsvoll sind.

Ähnliche Artikel

Beste Budget-Tracking-Software für Unternehmen: Wie Sie die richtige Wahl treffen und wer davon profitiert