De verborgen kosten van werknemersfraude voor bedrijven

Wist je dat 75% van de werknemers toegeeft minstens één keer te hebben gestolen van hun werkgever? Ontdek hoe werknemers financiële fraude plegen en wat de schokkende gevolgen daarvan zijn. We vertellen je ook hoe je financiële criminaliteit in het digitale tijdperk kunt aanpakken. Een tipje van de sluier. Het omvat AI, gegevensanalyse, software voor uitgavenbeheer, zakelijke betaalkaarten en fraudebestrijdingsstrategieën.

Door je aan te melden, ga je akkoord met het ontvangen van e-mails over onze producten en diensten, zoals beschreven in onze privacyverklaring. Afmelden kan altijd.

Weet je wat erger is dan verliezen door financiële fraude? Er achter komen dat de dader een van je eigen mensen is. Een werknemer die de fout ingaat is een pijnlijke en kostbare klap. Maar helaas komt dit scenario maar al te vaak voor. Insiders, of de samenzwering van insiders en outsiders, zijn verantwoordelijk voor 57% van de fraudegevallen,, waarbij bedrijven jaarlijks $4,7 biljoen verliezen door werknemersfraude.

De impact van financiële criminaliteit gaat verder dan alleen financiële verliezen. Het is daarom cruciaal om te begrijpen wat het inhoudt en hoe je het kunt voorkomen. In dit artikel bespreken we hoe werknemers gelden kunnen verduisteren en wat de gevolgen daarvan kunnen zijn. Ook delen we strategieën voor fraudepreventie, zoals het gebruik van AI, data-analyse, zakelijke betaalkaarten en uitgavenbeheersoftware met realtime integratie van HRIS-systemen om frauduleuze activiteiten effectief aan te pakken.

Ontdek betere financiële controle: uitgavenbeheer van Payhawk

De omvang van financiële fraude in bedrijven

Fraude door werknemers neemt toe en bedrijfsfraudeurs worden steeds sluwer met hun complotten en regelingen. Hier volgen enkele van de meest voorkomende soorten.

Negen soorten financiële fraude:

1. Diefstal van tijd

In dit scenario misleiden werknemers hun werkgever om meer geld van de loonlijst te krijgen dan waar ze recht op hebben. Enkele veel voorkomende manieren zijn het overdrijven van gewerkte uren en een collega voor hen laten inklokken.

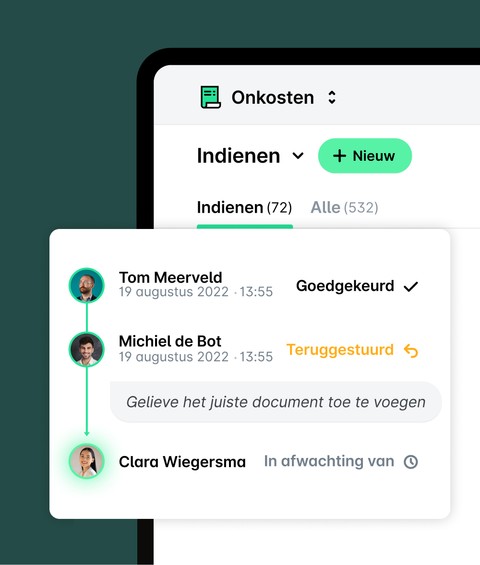

2. Onkostenfraude

Onkostendeclaraties opblazen, persoonlijke uitgaven declareren als zakelijke uitgaven en samenspannen met leveranciers. Dit zijn slechts een paar manieren waarop fraude met zakelijke onkosten binnensluipt als er geen adequate controles op onkosten zijn.

3. Fraude met financiële overzichten

Heeft een werknemer de inkomsten overdreven en de uitgaven gebagatelliseerd om een welvarend beeld te schetsen? Dit is een duidelijk geval van fraude met financiële overzichten. Werknemers kunnen jaarrekeningen wijzigen of onjuist weergeven om belanghebbenden te misleiden.

4. Corruptie

Van het aannemen van onder-de-tafel deals tot steekpenningen voor leverancierscontracten, werknemers kunnen zich onethisch gedragen. Erger nog, als dit soort scenario's eenmaal aan het licht komen, kunnen ze de reputatie van je bedrijf ernstige schade toebrengen, soms onherstelbaar.

5. Verduistering van bedrijfsmiddelen

Bij deze samenzwering misbruikt of steelt een werknemer de activa van je bedrijf. Het kan lijken op een inkoopmanager die orders vervalst en het geld in eigen zak steekt. Misbruik van activa vormt 86% van alle gevallen van bedrijfsfraude..

6. Vervalsing

Heb je ooit gehoord van een werknemer die documenten, handtekeningen of autorisaties vervalst? Dit zijn vervalsingen, klassieke middelen voor diefstal. Vervalsing is waarschijnlijker bij papieren, handmatige, lakse uitgavencontroles en gedecentraliseerde processen.

7. Diefstal van gegevens

Een werknemer kan bedrijfsinformatie stelen, zoals intellectueel eigendom of betalingsgegevens van klanten. Vertrekkende werknemers plegen de meeste van deze gevallen. 70% van de diefstal van intellectueel eigendom gebeurt binnen 90 dagen voor het ontslag.

8. Diefstal van identiteit

Stel je voor dat een manager de identiteit van zijn collega steelt om aankopen te doen of zich voordoet als een klant om ongeautoriseerde rekeningen te openen. Dit zijn typische gevallen van financiële criminaliteit door werknemers.

9. Verduistering

Personeelsleden kunnen hun positie misbruiken om toegang te krijgen tot bedrijfsfondsen en deze aan te wenden voor persoonlijk gebruik. Bij verduistering wordt vaak samengewerkt. Bij 79% van de gevallen zijn twee of meer personen betrokken.

Financiële criminaliteit onder werknemers is wijdverbreid

Je hebt waarschijnlijk oorlogsverhalen gehoord van bedrijven die van binnenuit werden aangevallen. Maar hoeveel verliezen bedrijven aan financiële fraude? Wie zijn erbij betrokken en wat is de schade? Hier volgt een overzicht van de statistieken en feiten.

Financiële criminaliteit onder werknemers is wijdverbreid

Wereldwijd verliezen bedrijven jaarlijks ongeveer 5% van hun omzet door werknemersfraude. Alleen al in het Verenigd Koninkrijk bedraagt de rekening £76 miljoen. De frequentie waarmee werknemers hun werkgevers bedriegen is ook hoog. In de periode 2018-2020 kregen bedrijven gemiddeld te maken met zes gevallen van fraude.

Geen enkel bedrijf is veilig

Ondanks de grote verliezen zijn megabedrijven niet de enigen die geld verliezen door werknemersfraude. 22% van de kleine bedrijven heeft te maken gehad met werknemers die geld onder hun neus wegsluisten. Erger nog, 33% van de faillissementen van Amerikaanse bedrijven is het gevolg van fraude door werknemers.

De mensen die je vertrouwt

Als het gaat om financiële fraude, verraden de mensen die je vertrouwt je vaak. Bijna de helft van de gemelde gevallen betreft medewerkers zoals intern personeel, aannemers en leveranciers.

Er zijn risicovolle rollen en afdelingen voor financiële fraude door werknemers

Sommige werknemersprofielen en teams hebben een geschiedenis van fraude. Bijvoorbeeld:

- 64% van de mensen die beroepsfraude plegen hebben een universitaire graad of hoger

- Mannen hebben hun werkgevers het meest bedrogen met 72%, vergeleken met vrouwen met 28%

- Het middenkader (34%), operationeel personeel (31%) en senior managers (26%) plegen de meeste financiële misdrijven

- Eigenaars en leidinggevenden pleegden slechts 20% van de werknemersfraude maar veroorzaakten de meeste financiële schade

- Managers plegen 85% van de verduisteringen

De toestand van de economie beïnvloedt financiële criminaliteit

Sommige werknemers grijpen naar illegale maatregelen als ze met financiële problemen worden geconfronteerd. De kosten van levensonderhoud en de dreigende recessie zijn niet anders. Diefstal door werknemers is in Engeland en Wales met bijna een vijfde toegenomen. Bijna 6.000 werknemers werden betrapt op diefstal van hun baas in 2022, vergeleken met 5.000 in 2021.

Inzicht in de financiële gevolgen van werknemersfraude

Financiële fraude door werknemers leidt tot twee soorten verliezen.

Directe financiële verliezen

- Gestolen geld: Door werknemersfraude met fictieve betalingen blijft je bedrijf met lege handen achter. Erger nog, de verliezen kunnen permanente schade veroorzaken.

- Verloren activa: Onbevoegde toegang tot de financiële gegevens of rekeningen van je bedrijf kan leiden tot het verlies van zaken als waardepapieren, gebouwen, land en apparatuur.

Indirecte kosten en repercussies

- Juridische kwesties: Een beroepsfraudezaak kan ervoor zorgen dat je bedrijf wetten en regels overtreedt. Juridische kosten, boetes en straffen kunnen snel volgen, waardoor de bedrijfskosten stijgen en de winst daalt.

- Verstoring van de bedrijfsvoering: Onderzoeken, schorsingen en beëindigingen kunnen de bedrijfsvoering tot stilstand brengen. Het werk loopt vertraging op en kansen vliegen voorbij.

- Reputatieschade: Stakeholders zoals klanten kunnen het vertrouwen in je organisatie verliezen. Vervolgens komt churn en omzetverlies. Vervolgens zal je het merk opnieuw moeten opbouwen, waardoor de marketingkosten gaan stijgen.

- Hogere verzekeringspremies: Na een aanvaring met een beroepsfraudeur kan je bedrijf een piek in de verzekeringskosten zien vanwege het hogere gepercipieerde risico.

- Verlaagd moreel en productiviteit van werknemers: Financiële criminaliteit kan een vijandige werkomgeving creëren die onschuldig personeel straft, waardoor ze minder betrokken raken.

- Opportuniteitskosten: De tijd en middelen die worden geïnvesteerd in het ontdekken van fraude en het treffen van corrigerende maatregelen leiden af van essentiële bedrijfsactiviteiten, wat resulteert in gemiste kansen en verloren tijd

Case studies: Voorbeelden uit het echte leven van bedrijven die grote verliezen lijden

Er is geen betere leermeester dan ervaring. Laten we eens kijken naar een aantal schokkende beroepsfraudezaken uit de praktijk.

De zaak Emma Hunt

In 2023 veroordeelde een rechter in het Verenigd Koninkrijk een kantoormanager uit Edinburgh voor drie jaar omdat ze op kosten van haar werkgever had geleefd. Emma Hunt verduisterde geld van haar werkgever in onroerend goed voor een bedrag van 900.000 pond (meer dan € 1 miljoen) in 32 maanden. Hoe? Door onnodige stortingen van klanten aan te nemen en huurbetalingen om te leiden naar haar rekening. Hunt maakte ook valse facturen voor voorraden en zakelijke uitgaven. Vervolgens liet ze de uitbetalingen naar haar rekeningen sturen. Enkele van Hunt's uitspattingen waren:

- 5-sterren Caribische vakantie

- Reis naar Fenton Tower voor 80 personen ter waarde van £39.000 (ruim €45,000)

*Daguitstapjes naar de Scottish Open en de rugbywedstrijd Schotland vs Engeland

Een extreem geval in Italië: valsheid in geschrifte, afpersing en ambtsmisbruik

Een Italiaanse man veroorzaakte opschudding in de media toen hij ervan werd beschuldigd 15 jaar lang, met behoud van salaris, te hebben verzuimd.. Dit heeft zijn werkgever ruim €540.000 euro gekost. Hij werkte voor het ziekenhuis Pugliese Ciaccio in Italië, waar ziekteverzuim in de publieke sector veel voorkomt. Onderzoekers meldden dat de verdachte dreigementen uitte om repercussies voor verzuim te vermijden. Daarna is hij nooit meer komen werken. Zes managers worden ook onderzocht voor hun rol in deze lopende zaak.

Lessen uit eerdere incidenten

Hoewel de bovenstaande gevallen extreem zijn, zijn ze zeer reëel. Dus wat kunnen financiële teams doen om te voorkomen dat deze verhalen zich in hun organisaties afspelen?

- Zorg voor adequate interne controles om verschillende soorten fraude op te sporen en te blokkeren

- Volg uitgaven van werknemers met behulp van uitgebreide software voor uitgavenbeheer

- Gebruik zakelijke betaalkaarten met geavanceerde kaartcontroles, waaronder uitgavenlimieten, limieten per locatie, tijd, verkoper en geautomatiseerde onkostendeclaratie

- Maak een robuust uitgavenbeleid en zorg ervoor dat iedereen de regels en limieten kent

- Laat leidinggevenden hun uitgaven niet aftekenen. En maak gebruik van een goedkeuringssysteem zonder belangenverstrengeling.

- Transparant zijn tegenover klanten over vergoedingen en processen

- Bewaak de activiteiten en werkstatus van werknemers met digitale oplossingen. En creëer maatregelen tegen klokkenluiders

Interne controles en risicobeperkende strategieën

Hoe je sterke interne controles kunt implementeren om fraude te voorkomen

Je gegevensbeheer verbeteren

De meeste werknemersfraudeurs zijn stiekem; 88% verbergt zijn sporen. Weet dus hoe daders de meest voorkomende vormen van fraude verbergen. Voer vervolgens preventieve acties uit. Als het bijvoorbeeld gaat om fysieke documenten, maken (39%), vernietigen of verbergen (23%) of wijzigen (32%) malafide medewerkers ze. Wat elektronische documenten betreft: 28% maakt ze en 25% verandert ze. Met deze kennis zou je

- Papierloze processen gebruiken

- Stroomlijn en centraliseer technische tools en gegevens via integraties

- Oplossingen gebruiken die individuele gebruikersaccounts, toegangscontroles, autorisatie en het bijhouden van activiteiten bieden

- Beperk de toegang tot financiële systemen alleen tot medewerkers die deze nodig hebben voor hun werkzaamheden

- Maak gebruik van software om gevoelige gegevens af te schermen, zoals encryptie, 2FA, inbraakdetectiesystemen en firewalls

Scheid en rouleer taken

Zoals Lord Acton zei: "Absolute power corrupts absolutely". Verdeel de taken dus onder de werknemers en wissel de verantwoordelijkheden regelmatig af. Omarm de scheiding van taken en dwing het vier-ogen-principe af met afzonderlijke betalingsstappen. Je kunt nu verschillende mensen aanwijzen om betalingen te bevestigen en uit te voeren om fouten te voorkomen en misbruik te vermijden.

Bouw een meervoudige strategie voor risicopreventie en -detectie

Een aanval op financiële fraude kan vanuit elke hoek komen, dus zorg dat je alles onder controle hebt, van het aannemen tot het ontslaan van personeel. Hier volgen enkele strategische stappen:

- Doorlicht iedereen, inclusief personeel, verkopers en aannemers. Voer grondige due diligence uit. Controleer bijvoorbeeld de klant- of arbeidsgeschiedenis, referenties en antecedentenonderzoek. Controleer ook de contacten met leveranciers, voer bezoeken ter plaatse uit en controleer facturen.

- Wees alert op de verplaatsing van gegevens en voer regelmatig audits uit. Traceer toegangslogboeken en gebruik interne audits om ongeautoriseerde of ongebruikelijke activiteiten op te sporen. Je kunt bijvoorbeeld een audittrail maken met software voor uitgavenbeheer. Voer vervolgens elk kwartaal een financiële audit uit om jaarrekeningen, rekeningen en transacties te onderzoeken.

- Zorg voor uitgebreide personeelstrainingen over fraude. Maak een ethische code en een antifraudebeleid om het gedrag van het personeel te sturen. Zorg ervoor dat werknemers weten wat de gevolgen van overtredingen zijn. Stimuleer ook de bewustwording, detectie en preventie van fraude door middel van training en interne marketingcampagnes. Bijvoorbeeld over phishing e-mails en social engineering.

Maak ethisch gedrag tot norm

Zorg ervoor dat leidinggevenden een voorbeeld stellen van ethisch gedrag om een cultuur van integriteit te bevorderen. Deze maatstaf kan eruit bestaan dat je bedrijf alleen samenwerkt met ethische leveranciers.

Je zou ook open communicatie tussen afdelingen kunnen aanmoedigen en anonieme klokkenluiders kunnen faciliteren. 42% van de ontdekte fraudegevallen met werknemers is afkomstig van tips, waarvan meer dan de helft van het personeel. Deze actie alleen al zal je fraudedetectie dus aanzienlijk verbeteren.

RVertrouwen en reputatie herstellen na fraude-incidenten

Je bedrijf heeft dus te maken gehad met een financieel misdrijf en de reputatie van het bedrijf heeft een flinke deuk opgelopen. Wat nu? Hier zijn enkele van de meest gedeelde tips online om je te helpen te resetten.

Herstel het vertrouwen van belanghebbenden

- Gebruik enquêtes en feedbacksessies om de gevoelens, vragen en zorgen van belanghebbenden te begrijpen

- Onderneem snel actie

- Maak gebruik van externe audits en beoordelingen. Communiceer het doel en publiceer de bevindingen

- Vermeld de acties die je bedrijf onderneemt om de veiligheid te waarborgen en het vertrouwen te herstellen

Communicatiestrategieën voor transparantie en verantwoording

- Deel publiekelijk tijdlijnen voor veranderingen

- Voer een opendeur beleid

- Gebruik momenten zoals town halls en webinars om vragen van belanghebbenden te beantwoorden

- Blijf feedback verzamelen en implementeer geschikte suggesties

Ondersteuning voor veilig on- en offboarden. Ontdek 59 tijdbesparende HR-integraties

Juridische overwegingen en naleving

Juridische gevolgen voor bedrijven en werknemers die betrokken zijn bij fraude

Financiële fraudezaken zijn niet alleen schadelijk voor de portemonnee en de reputatie van je bedrijf; ze kunnen je bedrijf ook in juridisch zwaar weer brengen. We hebben het dan over strafrechtelijke vervolging, civielrechtelijke en collectieve rechtszaken, boetes, verbeurdverklaring van activa, wettelijke sancties, enzovoort. Onder de Economic Crime and Corporate Transparency Act 2023 bijvoorbeeld, stelt de Britse overheid bedrijven aansprakelijk voor een ongelimiteerde boete als hun werknemers of agenten fraude plegen, tenzij ze kunnen bewijzen dat ze hebben geprobeerd om hen af te schrikken.

Technologische oplossingen voor fraudedetectie

De rol van kunstmatige intelligentie en gegevensanalyse bij het opsporen van fraude

De dagen dat je op je onderbuikgevoel moest vertrouwen of moest hopen dat je medewerkers op heterdaad betrapte, zijn voorbij. Met behulp van technologie kan je financiële team in realtime, 24/7 automatisch scannen op financiële fraude. Denk aan het gebruik van algoritmes voor patroonherkenning, anomalieën herkennen en markeren, identiteitsverificatie, voorspellende modellering en gedragsanalyse op grote datasets.

Je kunt ook besluitvorming automatiseren om overweldiging en fouten in je financiële activiteiten te voorkomen, wat veel voorkomende manieren zijn waarop werknemersfraude door de mazen van het net kan glippen. Met Payhawk kun je bijvoorbeeld uitgaven automatiseren en AI gebruiken, zoals Plan A deed.

Plan A gebruikte Payhawk om sneller en efficiënter interne controles en realtime reconciliatie uit te voeren en toegang tot zakelijke betaalkaarten van werknemers te schalen. Plan A verhoogde ook de transparantie van bedrijfsuitgaven onder afdelingshoofden met goedkeuringsworkflows. Bovendien besparen ze twee dagen aan handmatige boekhoudadministratie, waardoor ze meer tijd en mogelijkheden hebben voor analyse en optimalisatie, terwijl hun geld en bezittingen veilig blijven.

Tools en software voor proactieve fraudebewaking

- Software voor uitgavenbeheer: Of je nu personeel vergoedt of de boeken opmaakt voor het einde van de maand, met deze oplossing kun je budgetten en uitgaven bijhouden en optimaliseren. Je kunt ook gebruik maken van real-time reconciliaties, waardoor zakelijke uitgaven snel en eenvoudig kunnen worden gecontroleerd.

- Zakelijke betaalkaarten: Ben je het zat om te schrikken als er vergoedingsaanvragen binnenkomen? Verbeter de controle op je zakelijke uitgaven met betaalkaarten voor werknemers, oftewel zakelijke betaalkaarten. Gebruik functies zoals uitgavenlimieten, toegangscontroles en het bijhouden van gegevens om financiële fraude tegen te gaan.

- OCR-technologie: Dankzij geavanceerde oplossingen kun je het rommelen met fysieke bonnen en het handmatig invoeren van gegevens achter je laten. Zo maakt Explose gebruik van Payhawk's OCR-technologie en AI-camera om belangrijke bonnendetails te extraheren, meerdere velden automatisch in te vullen en dubbele facturen te identificeren voor een snelle, pijnloze verwerking.

- AI-tools voor fraudedetectie: Een eigenschap van AI-ondersteunde financiële systemen is dat ze blijven leren en hun strategieën blijven aanpassen om veranderende fraudepatronen op te vangen. Dit kunstmatige leren betekent dat de nauwkeurigheid van de AI-oplossingen in de loop van de tijd steeds verder verbetert om effectief te blijven tegen opkomende bedreigingen.

- Gegevensintegratie en -analyse: Wil je transparantie bevorderen en een nauwkeuriger beeld krijgen van bedrijfsactiviteiten en financiën? Verzamel gegevens van belangrijke bedrijfsonderdelen en gebruik tools voor gegevensanalyse om trends te ontdekken en strategieën voor fraudepreventie te sturen. Financiële teams maken vaak gebruik van ERP-integratie, HRIS-integratie en integratie van boekhoudsoftware om inzichten door te sturen naar software voor uitgavenbeheer, dus zorg ervoor dat je controle hebt over alle gegevens waar je ze nodig hebt zonder te hoeven wisselen tussen tools en schermen.

Laat je niet bedriegen

Financiële criminaliteit verdwijnt niet. Arbeidsfraude kan jarenlang onopgemerkt blijven zonder de juiste hulpmiddelen, aanpak en cultuur. Erger nog, werknemersfraude is geen misdaad zonder slachtoffers. Het kan leiden tot faillissementen, banenverlies, reputatieschade en nog veel meer.

Het is essentieel om de complotten en regelingen van malafide werknemers een stap voor te zijn. Investeer in oplossingen die de controle over bedrijfsuitgaven verbeteren, zoals uitgebreide software voor uitgavenbeheer. Blijf ook personeel opleiden en verbeter je financiële fraudepreventiestrategie in het licht van nieuwe ontwikkelingen.

Wil je meer weten over hoe Payhawk je bedrijf kan beschermen tegen fraude met personeelskosten? Bekijk onze gedetailleerde pagina over onze zakelijke betaalkaarten voor meer informatie over kaartcontroles en beveiligingsfuncties.

Trish Toovey is verantwoordelijk voor contentcreatie voor de Britse en Amerikaanse markt bij Payhawk. Van advertentieteksten tot videoscripts: ze werkt aan uiteenlopende formats die de boodschap scherp, toegankelijk en overtuigend overbrengen. Trish heeft een brede achtergrond in copywriting en contentontwikkeling, met ervaring in de financiële sector, maar ook in mode en reizen. Een combinatie die zorgt voor frisse invalshoeken en creatieve flair in alles wat ze maakt.

Gerelateerde artikelen

.jpg)

Meer grip op cashflow: de beste software voor uitgavenbeheer in 2025