Zakelijke uitgaven versus kosten: Hoe een slim uitgavenbeheer systeem je inzicht kan bieden

Het uitgavenbeheer is een essentieel onderdeel van het beheer van de financiën van een onderneming. Zakelijke uitgaven wijzen dikwijls op een actief personeelsbestand dat prospects en klanten bezoekt, vooruitgang boekt bij projecten en het werk afkrijgt. Geen uitgaven doen betekent meestal geen of in elk geval een te weinig actieve bedrijfsvoering.

Door je aan te melden, ga je akkoord met het ontvangen van e-mails over onze producten en diensten, zoals beschreven in onze privacyverklaring. Afmelden kan altijd.

We hoeven je dit als CFO vast niet te vertellen, maar een gezond bedrijf beschikt over een gezonde balans, een positieve cashflow, activa die inkomsten genereren, en een stroom van correct ingedeelde uitgaven nauwkeurig verdeeld over alle kostencentra van het bedrijf.

In dit artikel zoomen we in op (startende) groeiende bedrijven die beschikken over een perspectiefvol businessmodel. Maar waarbij het wellicht nog ontbreekt aan een financieel team dat kan helpen ontdekken wat nu precies effectieve uitgaven zijn en wat niet. We kijken ook naar andere kosten die op uitgaven kunnen lijken, maar niet als zodanig moeten worden geclassificeerd. Vervolgens ontdekken we enkele manieren waarop startende, groeiende bedrijven hun uitgaven kunnen beheren, controleren en verminderen om hun cashflow en bedrijfswinst te verbeteren.

Wat zijn bedrijfsuitgaven?

Bedrijfsuitgaven zijn een onderdeel van de bedrijfsvoering en hangen samen met de groei van een bedrijf. Deze zakelijke uitgaven zijn immers nodig om inkomsten te genereren, omdat de dagelijkse activiteiten zonder deze uitgaven zouden stagneren.

Van het definiëren van toegestane uitgaven tot het overwegen hoe ze zullen worden betaald, er is veel om over na te denken voor een bedrijf dat net begint.

Voorbeelden van bedrijfsuitgaven zijn kosten zoals:

- Reiskosten. Een projectteam moet bijvoorbeeld naar een locatie van een leverancier reizen om een nieuwe productlancering te bespreken;

- Accommodatie. Het genoemde projectteam moet niet alleen naar die locatie reizen, maar gezien de planning van de activiteiten moet het team wellicht ook overnachten in een hotel;

- SaaS-tools. Deze op abonnementen gebaseerde tools zijn waarschijnlijk van vitaal belang om je bedrijf draaiende te houden en kunnen van alles omvatten, van HR-software tot website SEO-rapportage;

- Personeelsuitjes. Wanneer een teammanager een team meeneemt voor een etentje en een drankje om nieuwe teamleden te introduceren;

- Klanten en prospects entertainen. Voor veel organisaties zoals management consultancy bedrijven en reclamebureaus, is het ‘entertainen’ van klanten een belangrijk onderdeel in het proces ter realisatie van klantenbinding. Alles is hier mogelijk, van uitbundige diners tot het aanbieden van once-in-a-lifetime reizen. En alles = kosten;

- Supermarkt boodschappen. Een kantoormanager kan naar de supermarkt gaan om croissants bij te vullen of een wekelijkse online aankoop te doen.

Let op de verschillen in de bovenstaande voorbeelden. Terwijl een regelmatige betaling van een abonnement mogelijk duidelijk tastbare waarde kan opleveren voor het bedrijf, is de toegevoegde waarde van sommige andere voorbeelden veel moeilijker te meten. De ROI van een etentje met een prospect is bijvoorbeeld lastig vast te stellen, tenzij je die dag de commerciële deal meteen sluit.

Het uitgavenbeleid kan een grote bijdrage leveren aan de kostenbeheersing binnen je bedrijf. Van de croissants tot de SaaS tools, door het creëren en vaststellen van policies kan je bedrijf een duidelijk kader scheppen om te definiëren wat wel en niet mag om het bedrijf in goede financiële gezondheid te houden.

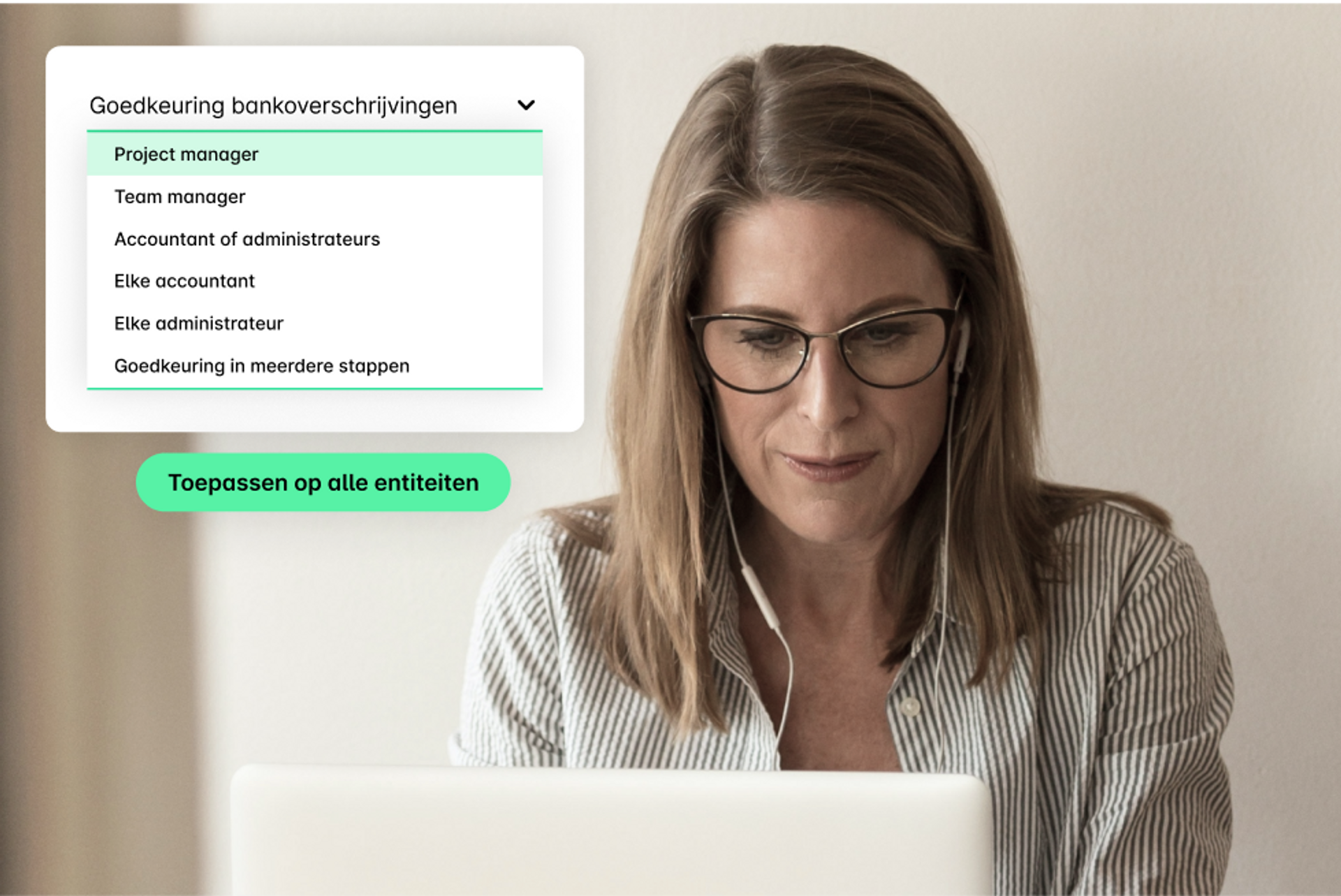

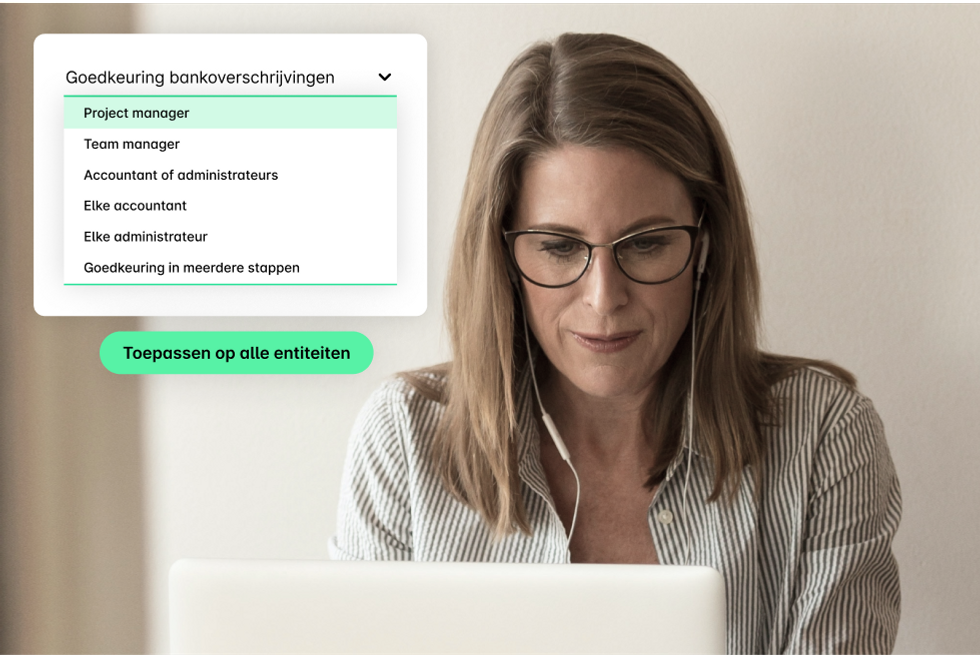

Een van de voordelen van het werken met software voor uitgavenbeheer gekoppeld aan zakelijke betaalkaarten zoals de oplossing van Payhawk, is de mogelijkheid om een gecompliceerd uitgavenbeleid te implementeren. Je financiële team kan in het platform afgesproken uitgavenlimieten instellen en deze bijwerken voor verschillende persoonlijke en team gerelateerde kaarten. En het team kan ook workflows voor goedkeurders inbouwen. Als een kaartgebruiker meer geld nodig heeft, kan de goedkeuring daarvoor vervolgens via één of meer senior teamleden lopen.

Door workflows, uitgavenlimieten, kilometervergoedingen en nog veel meer in te bouwen, kan je bedrijf ervoor zorgen dat werknemers zich houden aan het beleid omtrent de dagelijkse uitgaven voor hun werk. Zo houd je dus volledige controle over de bedrijfsuitgaven. Adrià Vázquez, CFO Vicio (Spaanse Start- en Scaleup in de Horecasector):

Met de tool die we voorheen gebruikten t.b.v. uitgavenbeheersing, waren we blind voor bepaalde informatie. Ik wist niet waar ik aanpassingen moest doen en kon er niet snel genoeg achter komen. Nu kunnen we met Payhawk de zichtbaarheid en controle over de uitgaven behouden, zelfs terwijl het aantal bonnen en facturen significant toeneemt. En de traceerbaarheid van Payhawk stelt ons in staat ons geld daar te investeren en uit te geven waar het de grootste winstgevendheid zal genereren.

Meer controle over uitgaven, veiliger uitgeven

Waarom controleren we bedrijfsuitgaven eigenlijk?

Het is van essentieel belang om de bedrijfsuitgaven te controleren en ervoor te zorgen dat alle gedeclareerde uitgaven binnen het kader van het vastgestelde beleid vallen en waarde opleveren voor het bedrijf.

Als new business-teams het hele land doorreizen maar een laag conversiepercentage hebben, kan het zinvoller zijn om de inspanningen te concentreren op accounts dichter bij kantoor.

Als de winstmarges zijn gedaald als gevolg van externe druk op het bedrijf, is het misschien tijd om dit royale budget voor personeelsuitjes onder de loep te nemen. Hier is zichtbaarheid van kosten en uitgaven essentieel. Met betaalkaarten en de bijbehorende onkosten management software van Payhawk, kan het financiële team de bedrijfsuitgaven in real-time zien en vervolgens manieren vinden om de controles over de uitgaven, budgetten en het beleid te optimaliseren.

Hier is een lijst van de meest voorkomende redenen waarom bedrijven uitgaven monitoren (of zouden moeten monitoren):

Beheer de kosten

Hoewel zakelijke uitgaven nodig zijn om een bedrijf te runnen, kan de omvang ervan ook uit de hand lopen.

Als een nieuw bedrijfsteam onkosten declareert om klanten te vermaken, is het belangrijk om de uitgaven in de gaten te houden om verrassingen te voorkomen. Het is ook belangrijk om stil te staan bij hoe deze uitgaven daadwerkelijk inkomsten genereren in het bedrijf. Is de rekening van een restaurant van € 900 daadwerkelijk nodig om een deal te sluiten die, € 2.000 waard is voor het bedrijf?

In wezen gaat het er niet zozeer om de uitgaven laag te houden, maar veeleer om ervoor te zorgen dat de uitgaven zich in winst vertalen, of het nu gaat om het genereren van nieuwe inkomstenstromen of het beschermen van bestaande inkomsten.

Fraude met onkosten voorkomen

Het is een ongemakkelijke waarheid dat sommige werknemers misbruik maken van het onkostenbeleid door onkosten te declareren voor persoonlijk gewin, in plaats van voor gewin voor het bedrijf.

Onderzoek van de Global Payroll Association schat de kosten van onkostenfraude op meer dan 2 miljard dollar per jaar. Volgens het onderzoek verstrekt één op de tien werknemers "continu" foutieve delaratieinformatie, terwijl 1 op de 5 het "soms" doet.

Werkgevers willen hun werknemers vertrouwen bij het declareren van onkosten. Daarom moeten ze de controle behouden en dubbel controleren of het beleid wel wordt begrepen en correct goedgekeurd. Daarnaast moeten ze controleren of werknemers eerlijke declaraties indienen voor kosten die ook daadwerkelijk nodig zijn om hun werk te kunnen doen.

Bedrijfsuitgaven categoriseren voor betere analyse

Bedrijven die uitgaven in de gaten houden, zullen deze ook in uitgavencategorieën onderbrengen, waardoor detailanalyse mogelijk wordt.

De juiste benadering van het analyseren van uitgaven is het overwegen van het rendement op investering in die uitgaven. Het indelen van de uitgaven in categorieën en door uitgaven op teamniveau vast te leggen, maakt dit mogelijk.

Bedrijven moeten niet in de val trappen waarbij ze enkel tdenken dat uitgaven een noodzakelijk kwaad zijn. Hoewel uitgaven geen activa zijn en niet kunnen worden verkocht of verhuurd voor contant geld, moeten ze worden beschouwd als investeringen in het welzijn van de onderneming en daarom op die manier worden bekeken.

Opnemen in de winst- en verliesrekening

Bedrijfsuitgaven worden opgenomen in de winst- en verliesrekening om te begrijpen hoe inkomsten en uitgaven zich tot elkaar verhouden, om de bedrijfsprestaties te voorspellen en om te kunnen waarschuwen voor onhoudbare niveaus van uitgaven.

Als de onderneming het financieel lastiger krijgt, kunnen bedrijven kijken naar historische (en zelfs realtime) uitgaven monitoren en vervolgens beslissingen nemen om het bedrijf gezond te houden.

Het verschil tussen een W&V en de balans

Om precies te kunnen begrijpen wat de waarde van de onderneming is, moet onderscheid worden gemaakt tussen kosten en andere vormen van bedrijfsuitgaven, zoals investeringen, activa of passiva. Twee belangrijke instrumenten hiertoe zijn de winst- en verliesrekeningen (W&V) en de balans.

Winst- en verliesrekeningen geven een overzicht van inkomsten en uitgaven. Zij beperken zich meestal tot het lopende boekjaar omdat zij de onderneming trachten weer te geven "zoals zij over een bepaalde tijdsperiode heeft gepresteerd".

W&V-rekeningen proberen een antwoord te geven op de vraag: is dit bedrijf winstgevend?

Daarom omvat de W&V bedrijfskosten en andere vormen van uitgaven zoals salarissen. Samen geven deze aan hoeveel het bedrijf nodig heeft om te kunnen blijven draaien.

Winst- en verliesrekeningen omvatten ook de netto-inkomsten.

Door beide kanten, zowel de ingaande en uitgaande geldstroom, te verantwoorden, krijgt het bedrijf een goed inzicht in de cashflow, de gezondheid van het bedrijf en de bedrijfswinst.

Balansen daarentegen zijn bedoeld om een definitief beeld te geven van het bedrijf op het moment dat ze worden opgesteld. Zij hebben betrekking op activa, zaken die het bedrijf bezit die waarde hebben en theoretisch kunnen worden ingewisseld voor geld, tegenover passiva, de schulden van het bedrijf aan andere entiteiten.

De balans probeert een antwoord te geven op de vraag: hoeveel is dit bedrijf waard?

De koper zal in beide documenten geïnteresseerd zijn als een bedrijf wordt verkocht. De W&V toont de gezondheid van de onderneming en de huidige stand van zaken. Tegelijkertijd geeft de balans een uitgebreid inzicht in de waarde van het bedrijf.

Laten we zeggen dat een W&V een uitstekende operationele winst laat zien die boven de benchmark van de industrie ligt; Dit zal de aankoop van het bedrijf aantrekkelijk maken.

Dat kan echter veranderen als de balansen forse schulden op lange termijn laten zien, zoals een hypotheek, lage voorraden, afgeschreven activa, en wanneer een groot deel van het bedrijfsvermogen verdeeld is over veel belanghebbenden.

Wat zijn voorbeelden van uitgaven die geen zakelijke kosten zijn?

Uitgaven die geen kosten zijn, zijn activa en passiva.

Activa kosten geld om aan te schaffen, maar de uitgaven worden niet als kosten beschouwd omdat activa tastbare waarde behouden, terwijl kosten dat niet doen.

Vaste activa

Vaste activa kunnen niet snel worden verkocht. Voorbeelden zijn gebouwen, kantoorruimte, meubilair en machines.

Het is essentieel om dit onderscheid te maken en om aan te geven dat het geld niet echt beschikbaar is in geval van nood. Maar ook om te wijzen op die activa die niet (te veel) gebruikt zullen worden en dus hun waarde kunnen behouden of zelfs stijgen (bv. in het geval van onroerend goed). Op andere activa daarentegen zal men afschrijven.

Vlottende activa

Vlottende activa kunnen snel worden verkocht of ingeruild voor contanten. Ze kunnen echter ook gewoon opgebruikt worden door de normale activiteiten van de onderneming tegen het volgende boekjaar.

Voorbeelden van vlottende activa zijn financiële activa (bv. effecten die kunnen worden verkocht), geldschulden van klanten (debiteuren), voorraden, en natuurlijk contanten.

Passiva

Passiva zijn wat de onderneming verschuldigd is aan anderen. Passiva "balanceren de balans" door wat de onderneming verschuldigd is af te zetten tegen wat de onderneming heeft of zou moeten ontvangen.

Voorbeelden zijn leningen, hypotheken, pensioenen, geld dat verschuldigd is aan leveranciers en investeerders, en andere garanties. Rente die betaald wordt over deze passiva zijn geen uitgaven, maar moeten worden geboekt als passiva zelf.

Salarissen, vakantiegeld en uitgestelde premies

Salarissen, inclusief die van uitzendkrachten, worden beschouwd als operationele uitgaven van de onderneming. Ze vertegenwoordigen directe kosten die worden gemaakt voor de geleverde arbeid. Het zijn geen opgelopen kostenposten of schulden die op een later tijdstip betaald moeten worden.

Vakantiegeld, dat werknemers gedurende het jaar opbouwen maar nog niet hebben opgenomen, wordt echter beschouwd als een opgelopen kostenpost. Deze worden ook geclassificeerd als kortlopende schulden.

Evenzo worden sommige premies, zoals pensioenpremies, pas later in het jaar betaald. De premies die je verschuldigd bent over een bepaalde periode, maar nog niet hebt betaald, worden beschouwd als opgelopen kostenposten.

Hoe kun je ervoor zorgen dat je alleen geld uitgeeft aan wat belangrijk is voor je bedrijf?

Nu we het voorgaande allemaal duidelijk hebben, laten we dan eens inzoomen op een aantal uitgaven die moeilijker te meten zijn in termen van ROI. Denk aan: reiskilometers en vervoerskosten, entertainment kosten, en levensonderhoud. Hieronder lees je hoe je ervoor kunt zorgen dat deze uitgaven onder controle zijn en op een correcte manier worden gemaakt:

Stel een onkostenbeleid op

Het beste begin is om een kort onkostenbeleid op te stellen dat duidelijk maakt wat werknemers als onkosten mogen declareren en onder welke omstandigheden ze dat mogen doen.

In het beleid kan bijvoorbeeld staan dat werknemers tot € 20 voor een diner en € 30 voor een taxi mogen declareren als ze na 18.00 uur werken, maar slechts € 10 voor een lunch. Deze specificiteit zal je werknemers het gevoel geven dat ze het juiste doen en dat ze niet bij zichzelf te raden hoeven te gaan.

Geef mensen betaalkaarten met controlefuncties

In plaats van werknemers hun eigen geld te laten gebruiken om uitgaven voor te schieten, verstrek je ze een zakelijke betaalkaart die ze kunnen gebruiken. Dat leidt niet alleen tot een veel betere betaalervaring voor werknemers, maar het betekent ook dat je controle workflows kunt instellen, zoals

- Limieten op uitgaven;

- Beperkingen t.a.v. de plaats waar de kaart kan worden gebruikt (bijv. niet in een geldautomaat);

- Beperkingen op tijden en dagen waarop de kaart kan worden gebruikt (bijv. niet op zaterdag).

Analyseer het rendement van de bedrijfsuitgaven

Voor elke uitgave moet er waarde terugvloeien naar het bedrijf.Zelfs de meest onschuldige uitgaven, zoals personeelsuitjes, kunnen waarde teruggeven in de vorm van gemotiveerde werknemers met betere werkrelaties om het werk gedaan te krijgen.

Dit is echter niet noodzakelijkerwijs het geval. Analyseer de totale kosten van personeelsuitjes en bekijk of ze positieve resultaten opleveren. Krijgen mensen ook echt energie van de kerstviering in het bedrijf?. Is de activiteit ook waardevol in vergelijking met alternatieven? Zouden mensen wellicht beter af zijn met een andere vorm van zakelijke kerstviering?

Als je jezelf deze vragen stelt, optimaliseer je je uitgaven. Je werknemers zullen je er dankbaar voor zijn. Giancarlo Bruni, CFO at Heroes (E-commerce en brandmanagement organisatie) zegt:

Als CFO wil ik in realtime weten hoeveel geld en winst we hebben en welke hefbomen ik moet gebruiken om dat te verbeteren. Ik moet ook weten wanneer onze voorraad arriveert, hoeveel er onderweg is en of we meer nodig hebben. Ik kan dit allemaal zien via mijn ERP (NetSuite). Bovendien kan ik de uitgaven in realtime zien dankzij de directe integratie met mijn onkostenbeheersoftware.

Zijn er nog andere manieren om geld te besparen naast het verminderen van de bedrijfsuitgaven?

Er zijn manieren om geld te besparen op uitgaven die geen directe kosten zijn.

Het uitbesteden van bedrijfsfuncties zoals de boekhouding of de salarisadministratie lijkt in eerste instantie misschien een kostenpost, maar het vermindert de verplichtingen van vaste werknemers. Je moet ook bedenken dat de werkelijke kosten van een werknemer veel hoger zijn dan alleen het salaris. Een medewerker e heeft bijvoorbeeld een bureau in een kantoor nodig om te werken, inclusief IT-voorzieningen. Daarnaast declareert de medewerker onkosten, en heeft deze van tijd tot tijd training nodig om zijn niveau van kennis en vaardigheden op peil te houden.

Andere zaken waarmee je rekening moet houden zijn onderhandelingen met leveranciers. De meeste B2B-prijzen zijn onderhevig aan kortingen. Ook het verminderen van je afhankelijkheid van kantoorlocaties door op afstand en hybride te werken verdient aandacht.

Goed cashflowbeheer is extra belangrijk voor startende scaleups

Investeerder investeren Venture Capital, oftewel durfkapitaal in startende ondernemingen. Daardoor zijn ze dikwijls extra betrokken bij de ontwikkelingen binnen hun investering. Bedrijfsoprichters, CFO’s en financial contollers doen er daarom goed aan om het cashflowbeheer zodanig te beheersen, dat de cashflow gezond blijft. Op die manier geeft men een visitekaartje af naar huidige en potentiële externe investeerders. Het wekt vertrouwen en vergroot de toegankelijkheid tot nieuw kapitaal op korte termijn.

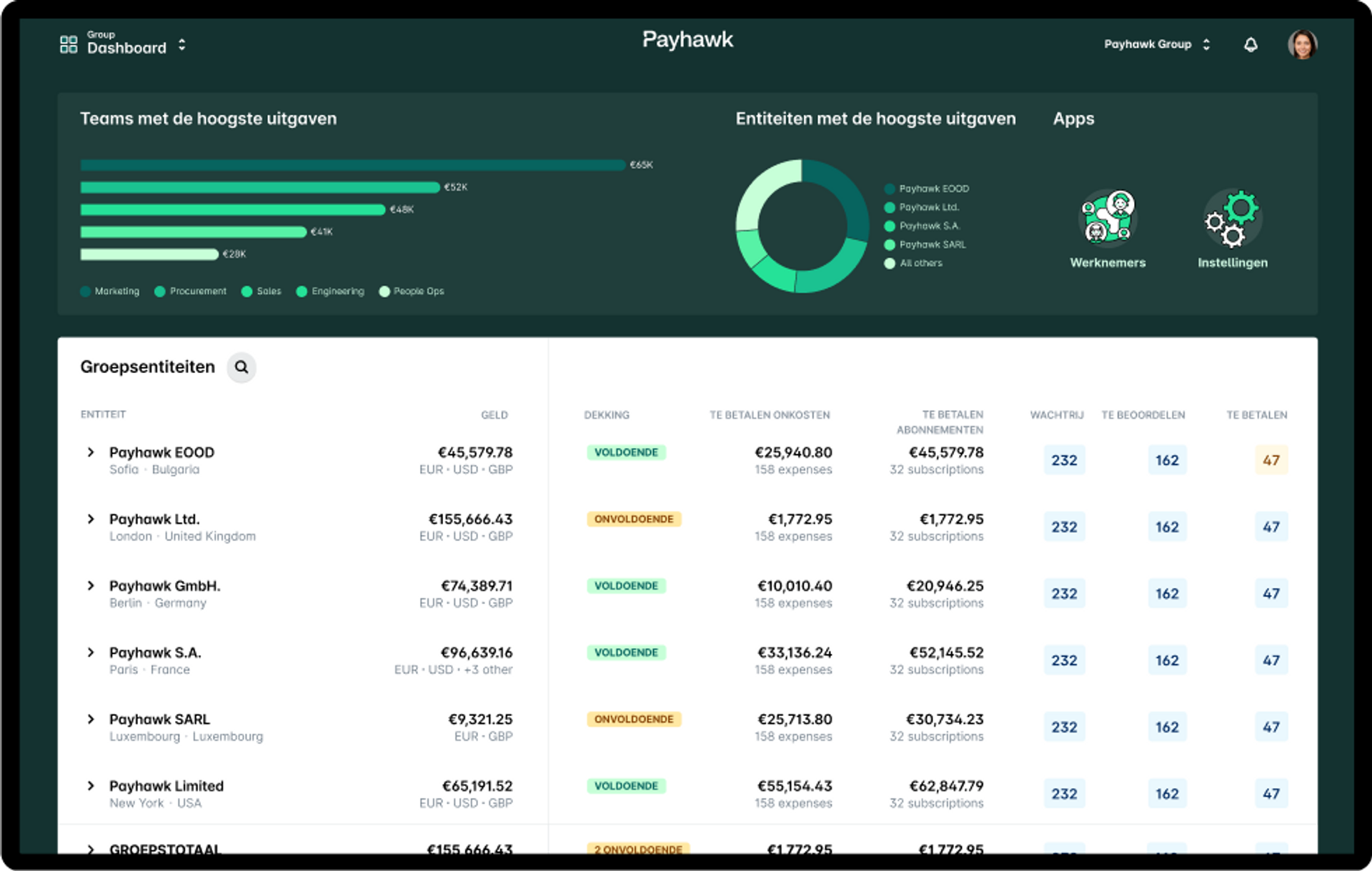

Juist in deze fase van de bedrijfsvoering wil de onderneming doorpakken. Maar de beschikbare liquiditeiten zijn vaak gelimiteerd. Het kunnen monitoren van de actuele kredietruimte, de cash runway, de bruto burn rate en het realtime bijhouden van uitgaven is essentieel. Moderne betaaloplossingen gebaseerd op automatisering kunnen in die behoefte voorzien.

Hoe kan software voor uitgavenbeheer je helpen om je bedrijfsuitgaven te identificeren en efficiënt te beheersen?

Uitgavenbeheer software is dé manier om uitgaven efficiënt te beheersen. Hoe? Dat leggen we nog een keer tot in detail aan je uit door de kernfuncties voor onkostenbeheer en uitgavencontrole voor controllers en CFO's, op basis van PayHawks uitgavenbeheer systeem voor je op te sommen.

Kosten eenvoudig bijhouden: Payhawk biedt een platform waarmee bedrijven alle uitgaven door medewerkers die gebruik maken van bedrijfskaarten, op één plek kunnen volgen.

Razendsnel vastleggen en beheren van ontvangstbewijzen: Het platform stelt gebruikers in staat om ontvangstbewijzen digitaal vast te leggen en te uploaden, inclusief automatische data-entry en toewijzing van kosten aan uitgavencategorieën. Geavanceerde OCR-technologie herkent gegevens van een foto of digitale factuur automatisch en brengt deze over in de Payhawk software en je financiële systemen, zodat er geen handmatige gegevensinvoer meer nodig is. Financiële teams en teamleiders kunnen ook de aanpasbare velden instellen, zodat de uitgaven direct correct kunnen worden toegewezen aan een project- of teambudget.

Beleidshandhaving: Payhawk biedt hulpmiddelen om het onkostenbeleid af te dwingen, zoals bestedingslimieten, categoriebeperkingen en goedkeuringsworkflows. Inflexibel voor medewerkers? Juist niet! Payhawk biedt namelijk een mobiele app waarmee werknemers overal direct onkosten en bonnen kunnen indienen of budgetten kunnen aanvragen. Realtime rapportage: CFO's en financiële teams hebben vaak realtime inzicht in de uitgaven nodig. Payhawk biedt aanpasbare rapportagetools waarmee gebruikers op verzoek rapporten kunnen genereren.Zonder deze software weet je elke maand niet meer wat er is uitgegeven, waar, waaraan en wanneer.

Integratiemogelijkheden met boekhoudsystemen: Het platform kan worden geïntegreerd met populaire boekhoudsystemen zoals QuickBooks of Xero, waardoor het proces van het afstemmen van uitgaven met de financiële administratie van het bedrijf wordt gestroomlijnd. Wanneer uitgaven op tijd binnenkomen en juist zijn geclassificeerd, is analyse door het financiële team mogelijk, worden betere vragen gesteld en worden effectievere beslissingen genomen.

Bevordering van compliance en auditrails: Ons platform biedt functies om de naleving van wettelijke vereisten te garanderen en het kan een audittrail creëren voor alle onkosten gerelateerde activiteiten.

Fraudedetectie en -preventie: Payhawk biedt hulpmiddelen om fraude op te sporen en te voorkomen, zoals waarschuwingen voor verdachte bestedingspatronen of ongeautoriseerde transacties. Het systeem verbetert de nauwkeurigheid van de uitgaven en vermindert de kans op fraude. En omdat de werknemerservaring van het indienen van onkosten veel beter is dan bij traditionele methoden, kun je een strenger, gerichter beleid rondom declaraties afdwingen. De tool herinnert gebruikers er zelfs aan dat ze hun bonnetjes moeten bijwerken, zodat je financiële team dat niet hoeft te doen.

Leveranciersbeheer: Het platform biedt functies voor het beheren van leveranciersrelaties, zoals het volgen van leverancierscontracten, het onderhandelen over kortingen en het analyseren van uitgaven met specifieke leveranciers.

Ben je er klaar voor om te ontdekken hoe moderne uitgavenbeheer software je kan helpen de controle te behouden, je bedrijfsuitgaven te beperken en je werknemers een geweldige ervaring te bezorgen? Boek dan vandaag nog een demo.

Trish Toovey is verantwoordelijk voor contentcreatie voor de Britse en Amerikaanse markt bij Payhawk. Van advertentieteksten tot videoscripts: ze werkt aan uiteenlopende formats die de boodschap scherp, toegankelijk en overtuigend overbrengen. Trish heeft een brede achtergrond in copywriting en contentontwikkeling, met ervaring in de financiële sector, maar ook in mode en reizen. Een combinatie die zorgt voor frisse invalshoeken en creatieve flair in alles wat ze maakt.

Gerelateerde artikelen

Praktische gids voor uitgavenbeheer voor mid-market CFO’s en finance leaders