Die wichtigsten Fintech-Trends für die Finanzbranche im Jahr 2024

Die Finanzdienstleistungen durchlaufen einen rasanten digitalen Wandel, wobei neue Technologien traditionelle Bank- und Finanzmodelle auf den Kopf stellen. Im Jahr 2024 gibt es keine Anzeichen für eine Verlangsamung des Innovationstempos. Nachfolgend finden Sie 13 wichtige Fintech-Trends, die die Zukunft der Finanzdienstleistungen prägen und sich auf Ihr Geschäft auswirken könnten.

Durch das Absenden dieses Formulars erklären Sie sich damit einverstanden, E-Mails zu unseren Produkten und Dienstleistungen gemäß unserer Datenschutzrichtlinie zu erhalten. Sie können sich jederzeit abmelden.

Die Finanzlandschaft entwickelt sich dynamisch weiter, was für uns in der Fintech-Branche aufregend ist, kann für andere Akteure manchmal herausfordernd sein. Angesichts vieler bemerkenswerter Veränderungen werfen wir einen Blick auf die 12 wichtigsten Fintech-Trends, von denen wir glauben, dass sie im Jahr 2024 eine bedeutende Rolle spielen werden.

Was sind B2B-Fintech-Trends?

B2B-Fintech-Trends sind Trends, die sich im Bereich der Unternehmensfinanzierung abzeichnen. Die Technologie entwickelt sich rasant, und der globale Finanzmarkt hat sich gegenüber den letzten Jahren stark verändert.

Laut einem QED-Bericht werden Fintechs bis 2030 einen Anteil von 1,2 Billionen Dollar an den 22 Billionen Dollar globalen Finanzdienstleistungsumsätzen erreichen.

Warum sind diese Trends für CEOs wichtig?

Indem sie relevante B2B-Fintech-Trends verfolgen, können Unternehmen ihre finanzielle Leistung und ihr Prozessmanagement verbessern. Aktuelle Fintech-Trends können die Arbeitsweise Ihres Unternehmens verändern, sei es durch eine deutliche Verbesserung der Ausgabenprozesse mithilfe von KI-Datenextraktion oder durch den Einsatz von Machine Learning Techniken, um finanzielle Ausgabenmuster besser zu erkennen und die Verwaltung von Budgets zu optimieren.

Es ist von entscheidender Bedeutung zu verstehen, wie sich kommende Fintech-Trends auf die Art und Weise auswirken könnten, wie Sie Ihre Geschäfte tätigen und Ihre Finanzen effektiv verwalten. Lassen Sie uns also in die Top-Trends für 2024 eintauchen.

E-Book: Fintechs und Großbanken - Wie Innovation unterstützt

12 wichtige Fintech-Trends, auf die Sie 2024 achten sollten

1. Open Banking

Open Banking erleichtert den Austausch von Finanzinformationen zwischen Drittanbietern und Banken über APIs (Application Programming Interfaces). Eine API kann es den Nutzern zum Beispiel ermöglichen, von einer App aus auf mehrere Bankkonten zuzugreifen. Diese Art der Verbindung erhöht die Kundentransparenz und gibt denjenigen, die die Finanzen der Organisation verwalten, die Möglichkeit, diese zu kontrollieren, ohne Zeit mit manuellen Zahlungsvorgängen zu verschwenden.

Die Kundennachfrage treibt Innovationen im Open Banking voran, und die Kunden verlangen schnellere, bequemere und sicherere Zahlungsprozesse. Im Jahr 2024 werden wir daher wahrscheinlich das Aufkommen neuartiger Zahlungserfahrungen erleben, die Open Banking nutzen, aber von einer stärkeren Regulierung begleitet werden, um Verbraucher und Daten besser zu schützen und einen fairen Wettbewerb zu gewährleisten.

2. Künstliche Intelligenz und maschinelles Lernen in der Finanztechnologie

Künstliche Intelligenz hat in relativ kurzer Zeit einen weiten Weg zurückgelegt, und es ist spannend zu sehen, welche Möglichkeiten diese Technologie im Finanzbereich eröffnet. KI und maschinelles Lernen verändern bereits jetzt die Finanzen vieler Unternehmen. Sie sind besonders nützlich, wenn es darum geht, Finanzdaten aus Ausgabenbelegen zu extrahieren, den Prozess der Ausgabenverwaltung effizienter zu gestalten, Fehler zu reduzieren und den Erstattungsprozess zu optimieren.

Mithilfe von maschinellem Lernen können bereits riesige Datenmengen analysiert, Ausgabenmuster und Trends erkannt und Finanzverwalter dabei unterstützt werden, fundierte Entscheidungen auf der Grundlage genauer Daten zu treffen. Im Jahr 2024 werden KI und maschinelles Lernen die Finanzbranche voraussichtlich noch stärker bei der Erkennung von Risiken und Betrug unterstützen.

3. Dezentrales Finanzwesen (DeFi) und Blockchain

Dezentrales Finanzwesen (DeFi) ermöglicht die Verwaltung von Finanztransaktionen ohne externe Vermittler. Kunden können durch die Integration von Kryptowährungen und Blockchain-Technologie ohne traditionelle Vermittler wie Banken oder andere Finanzinstitute auf Dienstleistungen wie Kredite und Investitionen zugreifen. DeFi hat in den letzten fünf Jahren darauf hingearbeitet, ein globales P2P-Finanznetzwerk (Peer-to-Peer) zur Dezentralisierung der globalen Finanzmärkte zu schaffen.

Und das ist nicht unbemerkt geblieben! Grand View Research schätzt das dezentrale Finanzwesen im Jahr 2022 auf 13,61 Mrd. USD und geht davon aus, dass es in den nächsten Jahren exponentiell wachsen wird, wobei die Experten bis 2030 ein Umsatzwachstum von 231,19 Mrd. USD voraussagen.

4. Buy Now, Pay Later (BNPL) Lösungen

Der BNPL-Markt ist nicht neu. Unternehmen wie Clearpay und Klarna ebnen seit Jahren den Weg für den B2C-Markt. Aber auch im B2B-Bereich ist ein deutliches Wachstum von BNPL zu verzeichnen. Auf dem Weg ins Jahr 2024 werden die Plattformen zweifellos in Erwägung ziehen, BNPL-Lösungen als Unterscheidungsmerkmal zum Wettbewerb anzubieten. Solche Lösungen bieten Bequemlichkeit (und Kassensturz), die für Unternehmen weltweit sehr attraktiv sein könnten.

5. Biometrische Authentifizierung bei Finanzdienstleistungen

Mit der zunehmenden Zahl von Fintech-Diensten steigt auch die Bedrohung durch Cyberkriminalität. Die biometrische Authentifizierung macht den Zugang zu Apps, Tools und sensiblen Informationen viel einfacher und sicherer, indem sie Vitaldaten (wie Fingerabdrücke, Gesichtserkennung usw.) verwendet. Vorbei sind die Zeiten, in denen man ein einziges Passwort eingeben (und hacken) musste, zugunsten einer einzigartigen Authentifizierung.

Obwohl die biometrische Authentifizierung eine weitere Sicherheitsebene hinzufügt, werden wir im Jahr 2024 wahrscheinlich eine Zunahme der Fingerabdruck- und Gesichtserkennung zur Überprüfung der Nutzeridentität sehen. Wir bei Payhawk und haben diese bereits vor einiger Zeit eingeführt.

6. Gamification und benutzerspezifische Inhalte im B2B-Fintech Sektor

Die Akzeptanz der neuen Technologien durch die Nutzer ist von entscheidender Bedeutung. Ohne diese Akzeptanz würde jede Finanzsoftware stagnieren und nicht die für eine nachhaltige Entwicklung erforderlichen Abonnementgebühren erwirtschaften.

Gamification in der Fintech-Branche nutzt spielerische Elemente in Finanzdienstleistungen, um die Nutzer zu engagieren und zu motivieren und Finanzaufgaben interaktiver und angenehmer zu gestalten. Dabei werden oft benutzerspezifische Inhalte erstellt (z. B. Rubbelkarten mit Angeboten, Belohnungsprogramme für den Abschluss von Minispielen usw.).

Gamification verbessert das Nutzererlebnis und steigert das Engagement - ein wachsender Trend, nicht nur in der Finanzbranche, sondern in allen Unternehmens- und Verbraucherbereichen, von Projektmanagement-Tools wie Asana bis hin zu Kaffeemarken wie Starbucks und Einzelhandelsmarktplätzen wie Alibaba.

7. Integration des Internets der Dinge (IoT) im Finanzwesen

Das Internet der Dinge (Internet of Things, IoT) bezeichnet ein Netz miteinander verbundener Geräte, die mit Sensoren, Software und anderen Technologien ausgestattet sind, die es ihnen ermöglichen, Daten zu sammeln und auszutauschen. Diese Geräte reichen von Alltagsgegenständen wie Haushaltsgeräten, Wearables und Fahrzeugen bis hin zu Industriemaschinen und Infrastrukturkomponenten.

Im Jahr 2024 wird das IoT weiter in den Finanzbereich eindringen, mit einem potenziellen Anstieg der Akzeptanz von Wearables, einschließlich Zahlungsringen, Armbändern und Uhren.

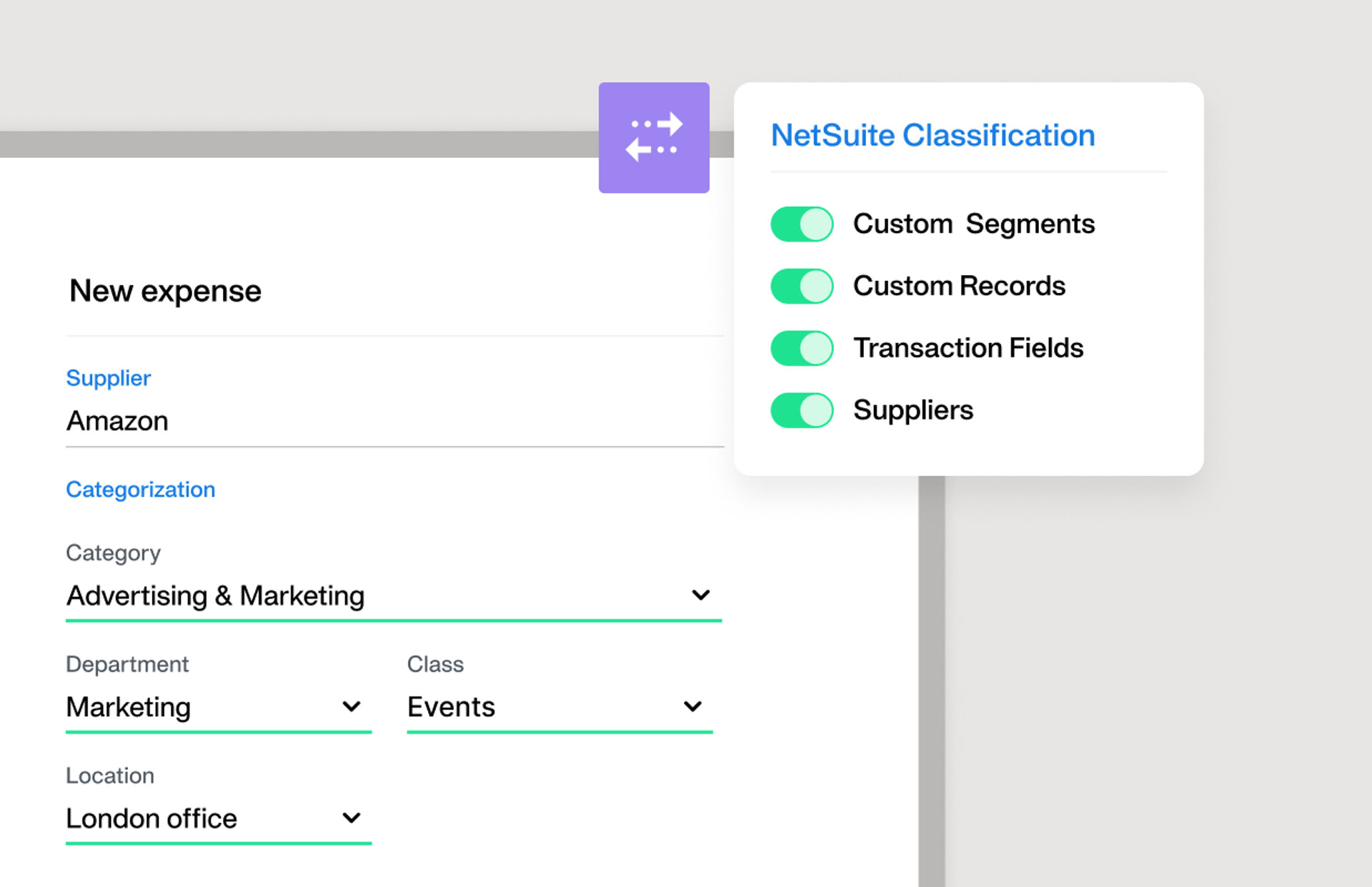

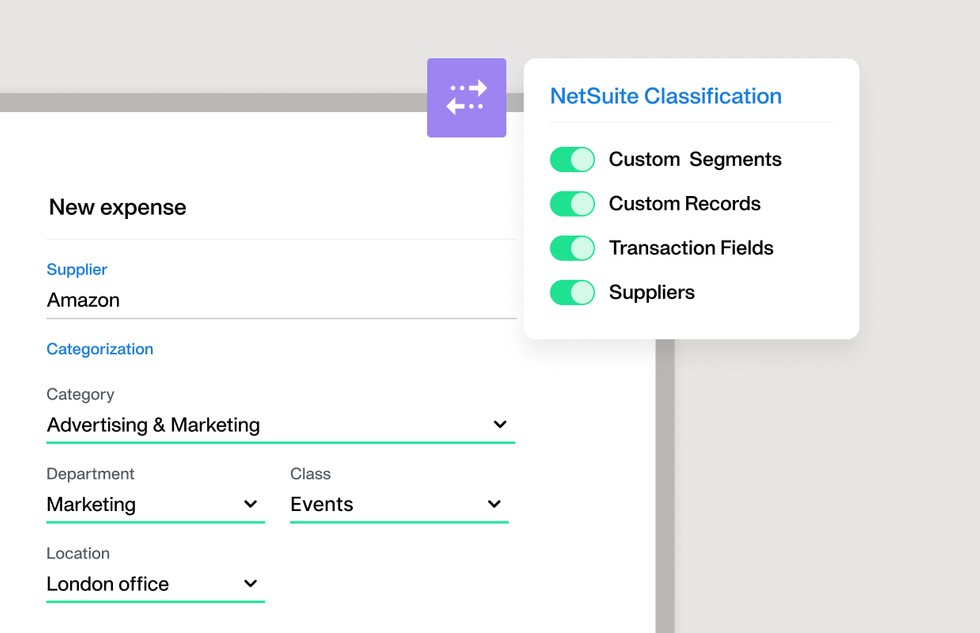

Nicht ganz das IoT, aber wenn wir über nahtlose Integrationen sprechen, müssen wir unsere erwähnen. Unsere erstklassigen ERP-Integrationen sowie TravelPerk- und 60Dias-Mehrwertsteuer-Integrationen unterstützen ein reibungsloses Ausgabenmanagement, Ausgabenanalysen und Echtzeitabgleiche.

8. Eingebettete Finanzierung

Eingebettete Finanzierungen ermöglichen es den Kunden, auf Finanzprodukte zuzugreifen, ohne komplizierte und langwierige Anträge auszufüllen oder Drittanbieter zu besuchen, um Käufe abzuschließen. Ein Beispiel wäre die direkte Beantragung von virtuellen Visa-Karten über eine Ausgabenmanagement-Plattform wie die unsere, anstatt zur Bank gehen zu müssen.

Der sofortige Zugang zu Finanzmitteln ist für Unternehmen, die mit der Verwaltung ihres Cashflows und langwierigen Genehmigungsverfahren zu kämpfen haben, von großer Bedeutung. Vor allem mit vorqualifizierten Finanzierungsangeboten haben Unternehmen einen schnelleren Zugang zu Barmitteln und können so schneller investieren und wachsen.

Der Markt für eingebettete Finanzierungen wird bis 2024 auf 350 Mrd. USD anwachsen, sodass wir im kommenden Jahr spannende Entwicklungen in diesem Bereich erwarten können.

9. Nachhaltige Finanztechnologie

Kunden bevorzugen Unternehmen, die einen Beitrag zum Umweltschutz leisten. Aber auch ohne eine Leidenschaft für die Verringerung des CO₂-Fußabdrucks werden große Organisationen bald verpflichtet sein, über ihre CO₂-Emissionen Bericht zu erstatten. Daher ist es notwendig, eine Technologie zu finden, die die Berichterstattung über Kohlenstoffemissionen erleichtert.

Die ESG-Berichterstattung war noch nie so einfach wie heute, da die Reporting-Tools in Plattformen für das Ausgabenmanagement wie unsere integriert sind. Es ist großartig zu sehen, wie grüne Fintech-Tools angenommen werden, die es Organisationen ermöglichen, positive und wirkungsvolle Veränderungen vorzunehmen - ein Trend, der weiterhin wichtig ist.

10. Neobanken: Der Umbruch der traditionellen Bankmodelle geht weiter

Neobanken sind Banken ohne physische Filialen. Stattdessen sind sie ausschließlich online tätig. Ihr digitaler Ansatz macht sie für jüngere Generationen attraktiver, insbesondere für Millennials, von denen 79,3 % Interesse am digitalen Banking zeigen.

Diese Banken erfüllen die modernen Kundenbedürfnisse und treiben die dringend benötigte Innovation im Bankensektor voran. Neobanken machen das Bankgeschäft für jeden Kunden zugänglicher und kostengünstiger und werden dies auch im Jahr 2024 tun.

11. Virtuelle Bankkarten und mobile Zahlungen: Der Aufstieg der digitalen Zahlungslösungen

Nach Angaben von PYMNTS verwenden 39 % der Unternehmen virtuelle Karten für B2B-Zahlungen. Diese Akzeptanz zeigt den Wert virtueller Karten bei der Verwaltung der Unternehmensfinanzen. Sie können virtuelle Karten sofort ausstellen und löschen und haben so eine bessere Kontrolle über die Ausgaben und die Sicherheit der Karten.

Virtuelle Bankkarten und die Akzeptanz mobiler Zahlungen haben in den letzten Jahren ebenfalls stark zugenommen, da immer mehr Händler diese akzeptieren. Virtuelle Karten bieten den Karteninhabern mehr Flexibilität und ermöglichen es ihnen, sowohl online als auch offline mit einer digitalen Geldbörse wie Apple oder Google Pay zu bezahlen.

12. Technologie zur Einhaltung von Vorschriften

Finanzinstitute brauchen Hilfe bei der Einhaltung von Vorschriften, der Senkung von Compliance-Kosten und der Verbesserung des Risikomanagements. Laut Leo Labeis, CEO von REGnosys, wird erwartet, dass die Ausgaben für Regtech bis 2026 50 % der weltweiten Compliance-Budgets ausmachen werden. Regtech ist also ein Trend, der in den kommenden Jahren nur noch zunehmen wird.

Regulierungstechnologien helfen dabei, die Einhaltung von Vorschriften zu automatisieren, die Wahrscheinlichkeit von Bußgeldern und Strafen zu verringern und bieten Organisationen eine wertvolle Lösung, um potenzielle Bedrohungen für ihre finanzielle Sicherheit in Echtzeit zu erkennen. Wenn es um globale Zahlungsanbieter geht - Sicherheitsstandards sind in den letzten Jahren viel effizienter und populärer geworden, und Regtech macht es viel einfacher, sich an diesen Trend anzupassen.

Wie kann Payhawk mit den größten Fintech-Trends Schritt halten?

Wir bei Payhawk sind bestrebt, die besten Softwarelösungen für alle unsere Kunden zu liefern. Und das bedeutet, dass wir an der Spitze der aufkommenden Fintech-Trends und Technologien bleiben. Wir aktualisieren und implementieren ständig neue Funktionen, um die Art und Weise, wie Unternehmen ihre Finanzen verwalten, zu verändern.

Hier sind nur einige Beispiele dafür, wie unsere Software mit den neuesten Trends Schritt hält:

ESG-Berichterstattung zur Optimierung Ihrer CO₂-Bilanz

Eine genaue Berichterstattung über die Kohlenstoffemissionen Ihres Unternehmens war noch nie so wichtig wie heute. Die Verbraucher wollen Unternehmen unterstützen, die etwas bewirken, und angesichts der strengen Emissionsgrenzwerte liegt es im Interesse jedes Unternehmens, den Kohlendioxidausstoß so weit wie möglich zu verringern. Unsere ESG-Berichterstattungsfunktionen helfen Ihnen, die Kohlenstoffemissionen in Ihrer gesamten Lieferkette genau zu verfolgen, und geben Ihnen die Möglichkeit, im Namen des Klimawandels positiv zu handeln.KI-Kamera für intelligente Datenextraktion

Unsere KI-Kamera nutzt OCR-Technologie, um wichtige Informationen aus Ihren Belegen und Rechnungen automatisch zu extrahieren. Zerknitterte Belege oder schlechte Beleuchtung sind mit unserer Kameratechnologie kein Problem mehr: Zeigen, erfassen und erstellen Sie mühelos eine neue Quittung und speichern Sie Ihre Belege über die Payhawk Mobile App.Ausgabe von virtuellen Firmenkarten

Virtuelle Firmenkarten können sofort ausgestellt werden, was es noch einfacher macht, Ihre Mitarbeiter zu befähigen, wo auch immer sie sind. Unsere virtuellen Karten werden von mehr als 46 Millionen Händlern akzeptiert. Fügen Sie sie zu Ihrer digitalen Brieftasche hinzu und bezahlen Sie online oder persönlich, wann immer die Transaktion es erlaubt.Nahtlose IoT-Integrationen für eine verbesserte Finanzberichterstattung

Wir wissen, wie viel einfacher es ist, Ihren Tech-Stack vollständig zu integrieren. Bei Payhawk integrieren wir mit marktführenden ERP- und Buchhaltungssystemen, um Echtzeit-Reporting, zuverlässige, genaue und einheitliche Finanzdaten, automatische Transaktionsabstimmung und mehr zu ermöglichen.Zusätzliche Sicherheit mit biometrischer Authentifizierung

Fühlen Sie sich noch sicherer mit einer Authentifizierung über die App, da diese nun ein biometrisches Merkmal (Touch- oder Face-ID) oder ein statisches Passwort (das der Nutzer selbst gewählt hat) erfordert.

Die Finanzdienstleistungslandschaft verändert sich dynamischer als je zuvor.

Die Art und Weise, wie Unternehmen ihre Ausgaben verwalten, Kundenzahlungen abwickeln und Wachstumsprognosen erstellen, verändert sich rasant.

Doch bevor Sie sich auf diese Trends stürzen, sollten Sie sich darüber im Klaren sein, welche Trends sich am stärksten auf Ihr Unternehmen auswirken können. Zu viel auf einmal kann zu Verwirrung und Geldverschwendung führen. Nehmen Sie sich Zeit, um zu verstehen, wie Ihr Unternehmen von jedem Trend profitieren kann, und planen Sie eine entsprechende Strategie.

Nicht alle Trends werden für Ihr Unternehmen geeignet oder logisch sein, aber einige werden perfekt zu Ihnen passen. Wenn Sie beispielsweise ein multinationales Unternehmen mit globalen Teams sind, können Sie mit virtuellen Firmenkarten und Software, die die Verwaltung mehrerer Währungen unterstützt, Zeit und Geld sparen und die Transparenz verbessern.

Erfahren Sie mehr darüber, wie Finanzinnovationen Unternehmen und Verbraucher voranbringen, in unserem kostenlosen E-Book.

Trish Toovey ist bei Payhawk für die Märkte in Großbritannien und den USA tätig und verantwortet die Erstellung von Inhalten. Mit einem vielseitigen Hintergrund in der Finanz-, Mode- und Reisebranche bringt sie umfassende Erfahrung in der Texterstellung mit. Von Werbetexten bis hin zu Videoskripten deckt sie ein breites Spektrum ab und sorgt dafür, dass die Inhalte zielgerichtet und wirkungsvoll sind.

Ähnliche Artikel

Ihr praxisnaher Leitfaden für effektives Ausgabenmanagement – speziell für CFOs und Finanzleiter im Mittelstand